🎙️主播:董艺婷,21年买方投资、7年100亿FOF管理人。公众号:Beagle小猎犬号

🪑共创:老钱,播客「面基」主播

其实本期节目是我们第二次录制,首次录制没搂住,直接聊了 3 个半小时,剪辑师还在辛苦剪辑中...

欢迎大家收听。

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。Your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

PART1 选行业

02:53 中观:行业分类的意义

10:21贝塔β来源的几个层次

12:36 行业比较之难:既和基本面挂钩,又和市场在不同阶段的风偏和相对优势挂钩。

比如这两年银行股很好,但早期银行无人问津的时候,它就不是好公司吗?

15:42 看行业,有哪些关注点可以用?

1️⃣基本面和横纵比较 2️⃣技术量价分析 3️⃣行业内的盈利效应

20:16 分析师的一致性预期的置信度如何?

22:19 大部分观测对象其实都是一个个「投票器」,重点是多观测一些投票器,不要押注单独某个观测对象

24:14 基金经理 vs. 猴子扔飞镖⭐️

29:46 「失效了」可能是一个指标最有价值的时刻,因为它侧面证明市场变了

30:30 生物学的参考:多样性、变异、筛选、进化

把自己活成生态,而不是单个物种

32:45 一个例子感受下挖掘因子背后的逻辑⭐️

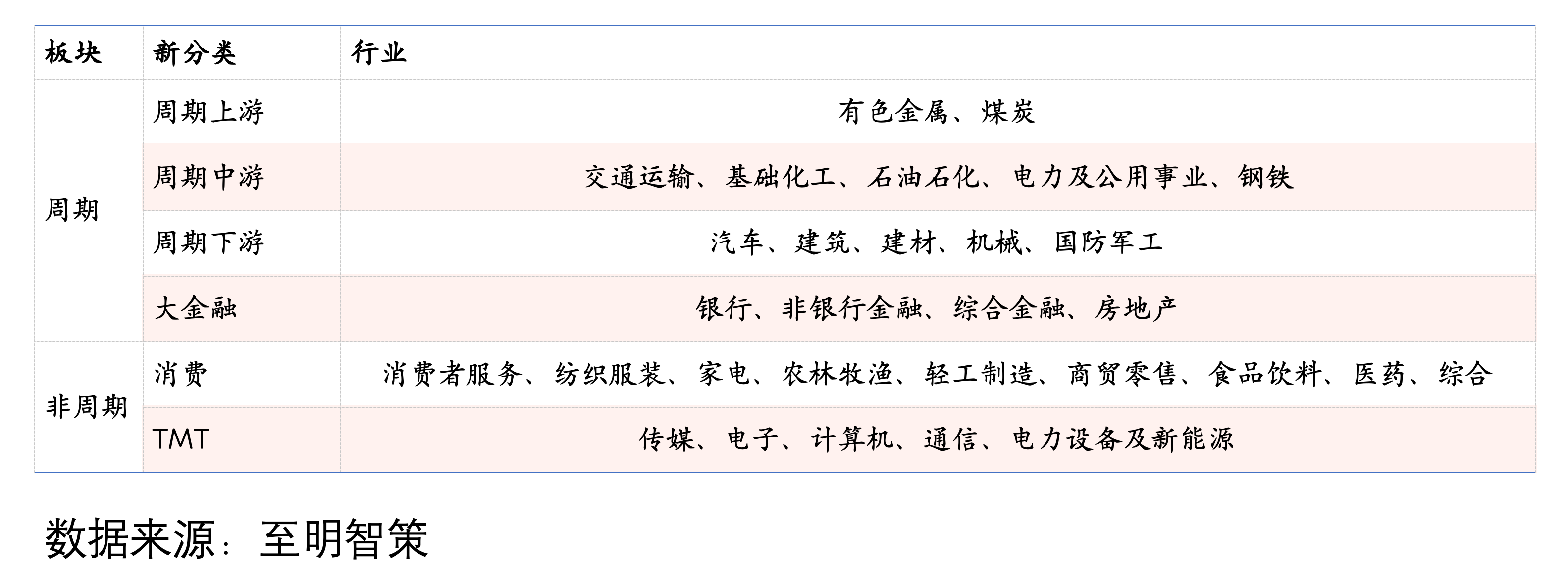

38:22 a股大概可以归纳出六七个行业聚类

43:11 中信和申万都有自己编制的行业指数,哪个更好用呢?

45:10 不同行业的阿尔法空间⭐️

56:08 成长性是最重要的阿尔法来源

58:23 祛魅、去价值观、实证主义⭐️

1:00:42 指数增强型基金,到底咋增强的?

PART2 选人

1:04:00 我天然警惕短期业绩非常美好的基金经理

1:07:24 观察基金经理的时间尺度

1:09:39 聊聊抱团这件事

1:13:18 聊聊幸存者偏差

PART3 选策略

1:15:55 指数增强和大小盘风格研判

1:22:41 中性策略和阿尔法质量

1:24:00 CTA策略内部的阿尔法空间

1:28:18 主观多头和基金经理的雷达图

1:36:53 可转债

1:42:38 宏观对冲策略

📁本期内容相关资料:

●《财富管理NEXT:大F主理人》连载

●39:34处提及:A股大行业聚类

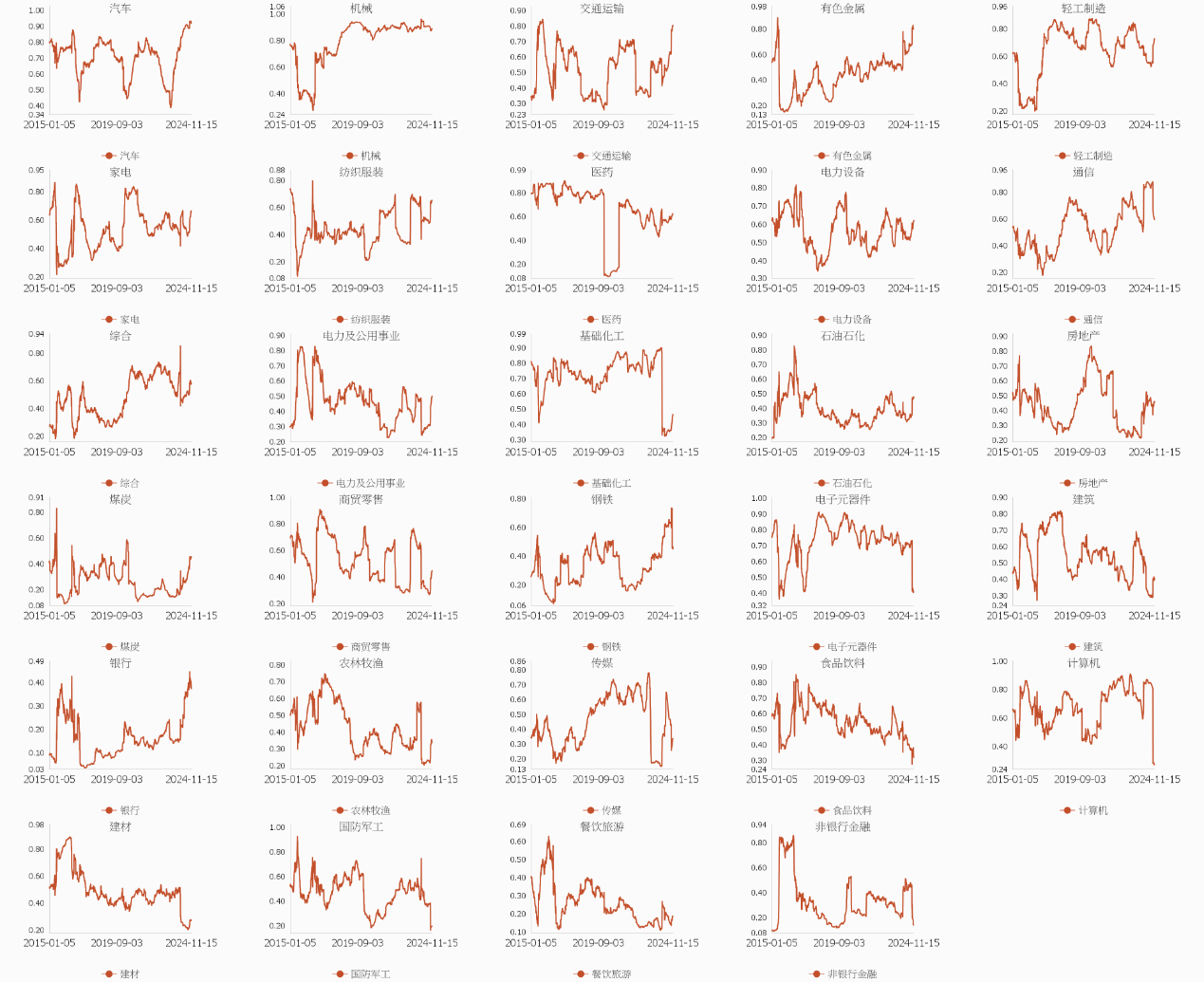

●57:21处提及:各行业的盈利效应

🎬后期制作、声音设计:Dong、Jin

🔍我们是谁

慧客堂是由「慧度资产」与「至明科技」推出的一档关于如何经营幸福与财富的播客节目。

我是慧客堂的主播董艺婷,在这里,在这个充满不确定的时代里,我们将与您一起讨论如何在经营财富的同时提升自我,实现财富增长与幸福体验的和谐统一。

如果你是一名金融从业人员,听完我们的节目也许会心一笑、也许全身通畅;

如果你是一名买方投顾从业者,听完后也许能淡然面对工作考验、也许能获得更多客户、或者把他们服务得更好;

如果你是一个拥有基金资产(哪怕只有一千元市值)的基金投资者,那么帮助你听到真话、少走弯路、晚上睡得好一些、甚至成为家庭财富的好管家,将是我的使命。

📮联系我们

你可以添加我们节目详情中的官方微信,加入慧聚云端听友群;

也可以在公众号Beagle小猎犬号上找到我们的连载文章《财富管理NEXT:大F主理人》;

如果你有关于金融生态、基金投资、财富管理的任何需求和困惑,也欢迎在评论区留言或直接联系我们;

如何经营幸福与财富,将是我们永远的议题,也是我们始终前进的方向🏃♀️

1624

1624 28

28