🎤本期嘉宾:

@丁昶 | 自由投资人,国内首批CFA,曾在海通证券、兴全基金、韩国未来资产基金公司任职。著有《文明资本与投资》《买入银行股》

⏯️本期简介:

本期节目是面基首次外地录制,为了嘉宾丁昶老师去了上海,无他,太喜欢他的两本书了!既然有机会见面,再社恐也得走一趟。

丁老师的两本书《文明资本与投资》和《买入银行股》给了我很多启发,他的公众号「小鲜传」我也几乎一篇不落。

录制时他说准备用5~10年时间酝酿第三本,最终写成三部曲。《文明资本与投资》不只是书名,也是他的三层投资框架。

本期节目我请教了几个自己很关心的问题比如:

如何理解宏观范式的转变?这种背景下个体如何应对?为什么看好银行股?阅读和投研思路等等...

所以,欢迎你收听本期节目。

🎯时间轴:

01:00 嘉宾是中国第一批CFA,兴全基金最早的一批研究员

10:10 离开温室,去太平洋里游泳

15:37 自由投资人,有闲心,才能读闲书

目光越过日K线,年K线,从2000年前开始读到现在,最终有了《文明资本与投资》的思路

19:01 模糊感受到了宏观范式的巨变

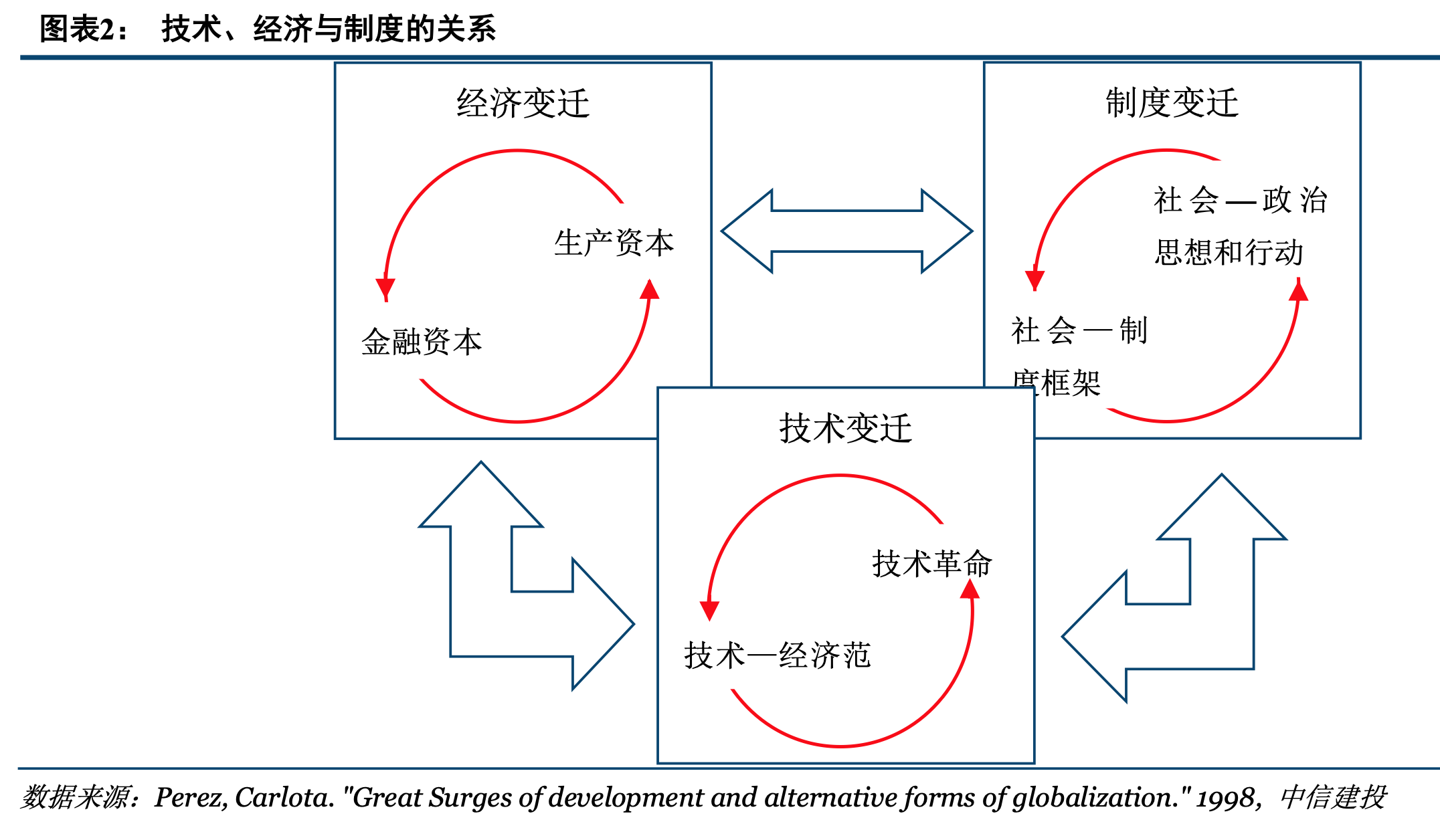

文明→资本→投资,这其实是套三层研究框架,最终是为了指导投资

27:31 果然牛逼人士都爱写三部曲

32:47 投资范式的升维:

从价格到价格→从基本面到价格→从社会到基本面到价格

36:01 宏大叙事的弊端:传导链条太长,中间很脆弱,但还是想从宏大叙事中感受时代脉搏——并将其落地为投资主题,这也是研究的升维

42:35 每个主要经济体都有自己的「特色估值体系」:中特估、美特估、日特估,是社会决定了特色估值

45:04 投研的笨功夫:日拱一卒,用一年的时间研究一个主题

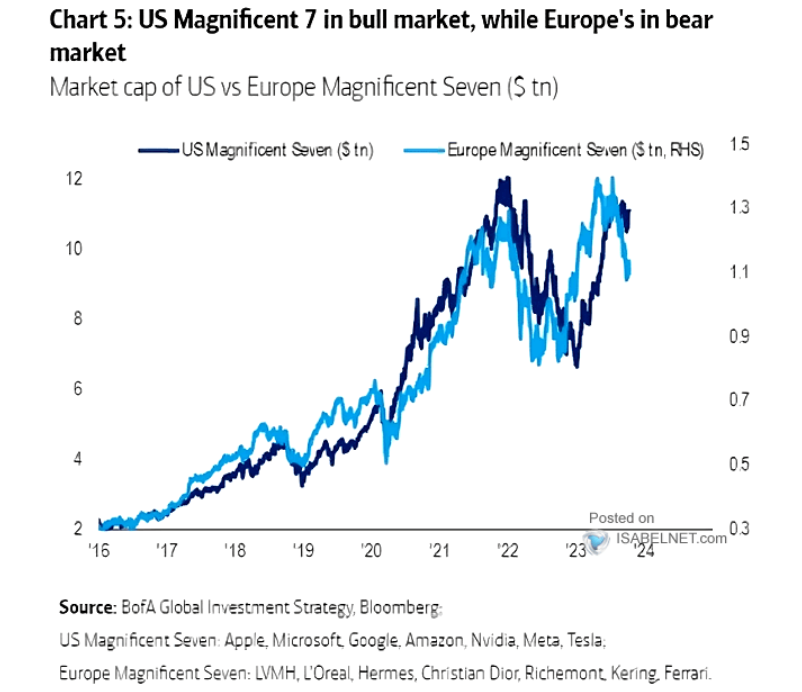

47:47 谈美特估Magnificent Seven:苹果、微软、Alphabet、亚马逊、英伟达、特斯拉和Meta,纳斯达克可能已经临近顶点,但有点大而不能倒的味道

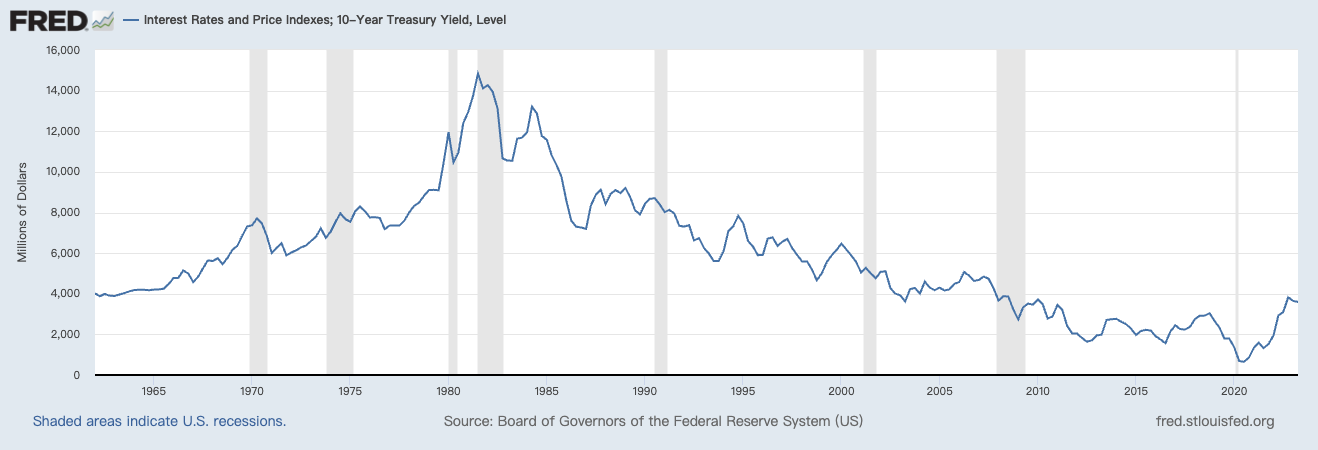

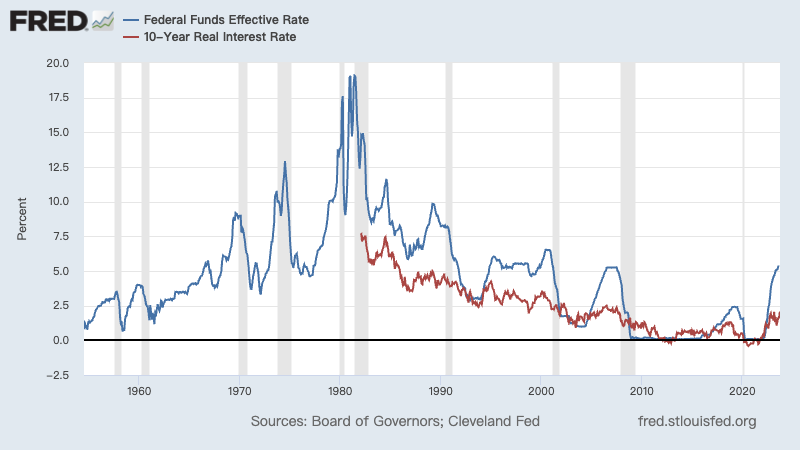

52:22 宏观范式的巨变,从10y美债说起💡

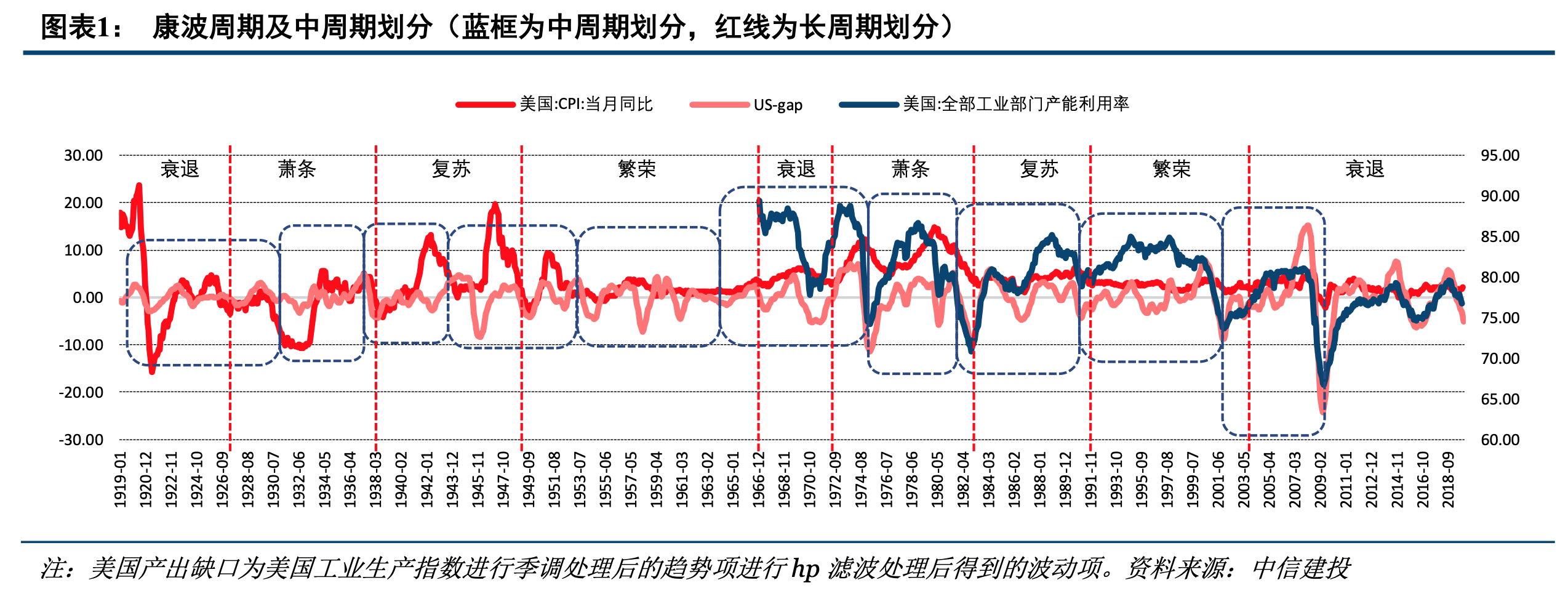

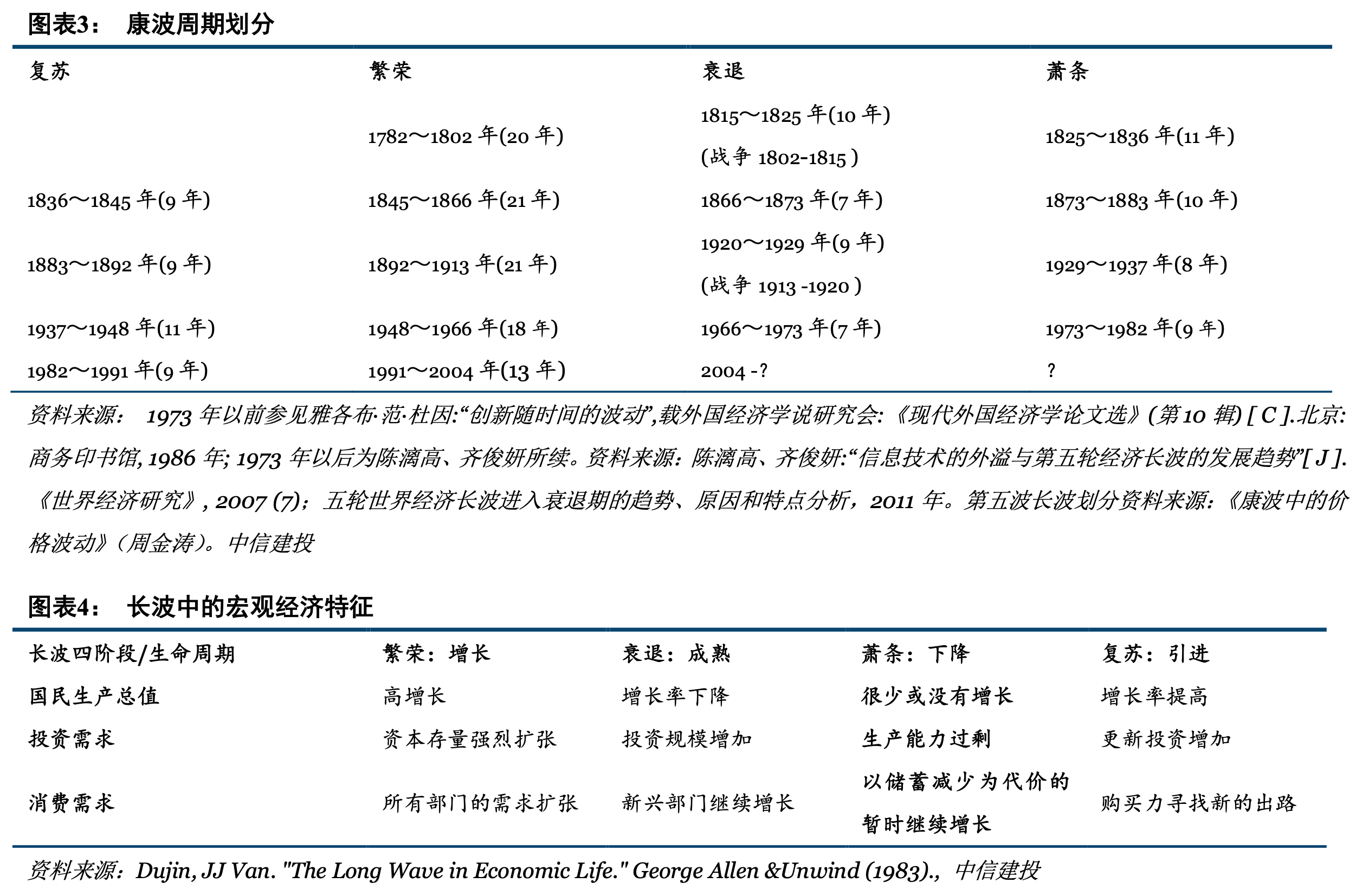

康波周期也是人心周期,单边30年恰好是一代人活跃的周期。新的范式开始更加注重公平了,这是世界不约而同的选择。K型分化,再分就撕开了。

1:13:16 准备迎来高通胀的世界

1:15:36 个体的应对思路:人力资本和金融资产都进体制

1:18:27 基金经理的成长周期和时代性,有意思

1:22:11 关于银行股的系统性思考💡

看好银行股不是因为银行股好,而是它更不差

1:36:29 从「对通胀敏感性」的视角看巴菲特的投资,很受启发!

1:42:46 什么情况下美股估值会被系统性地压低?

1:51:37 过去两年我们见证了几场惊心动魄又黑色幽默的共识瓦解

1:54:19 对辜朝明「资产负债表衰退」的不认同💡

2:08:27 投研时,多用舞台思维,少用链式思维💡

📁本期内容相关资料:

- 15:17提到的「地效飞行器策略」:

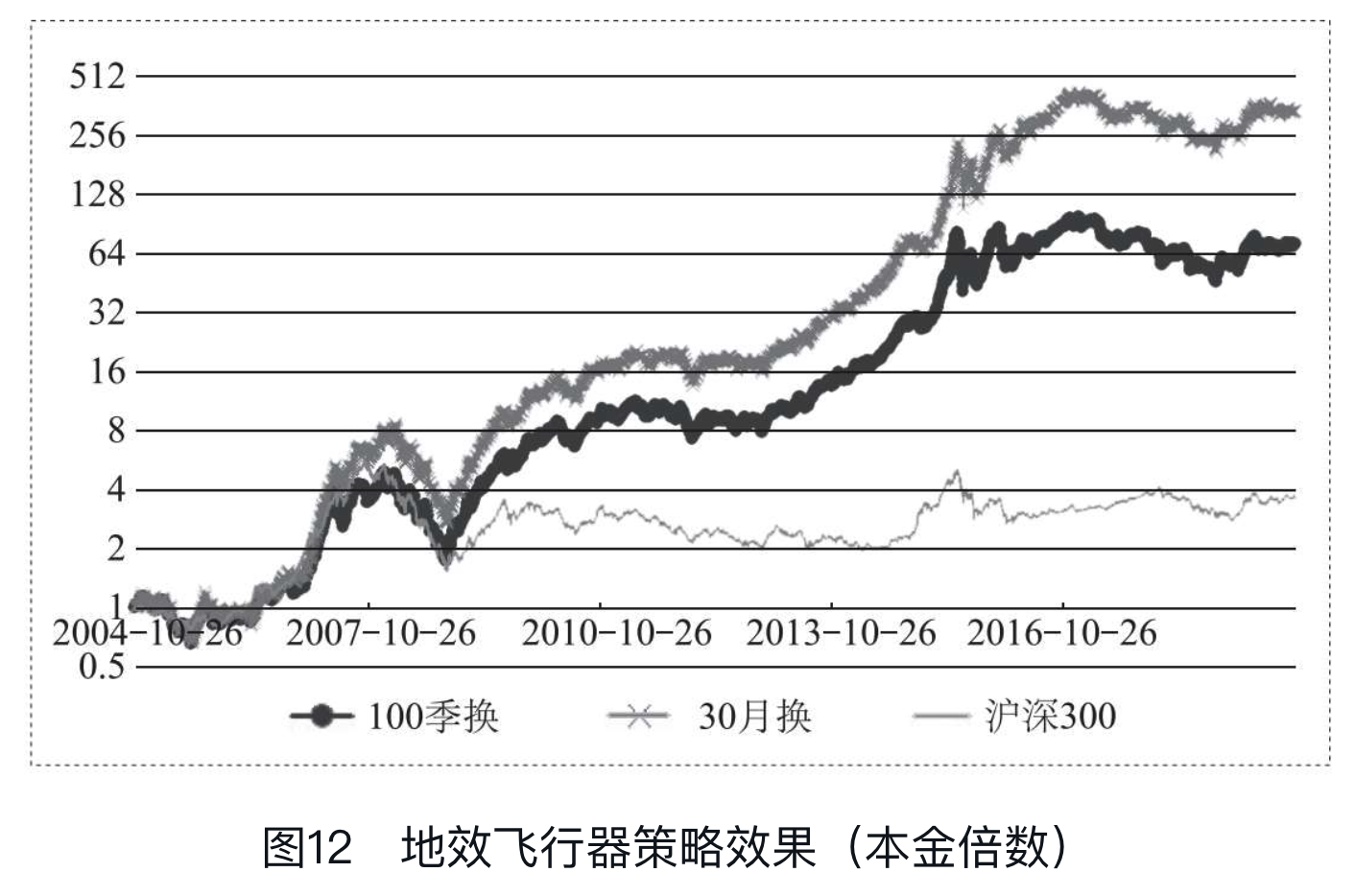

这个策略的名字来自一种特殊的飞行器,它的外形类似于飞机,但是不像普通飞机那样在高空飞行,而是贴近地面或水面飞行。因为存在一种“地面效应”的流体力学现象,所以地效飞行器可以享受到远远高于普通飞机的升力。相比于普通飞机,地效飞行器的能耗小、成本低,机翼短而腹舱大,看上去样子很奇怪。

地效飞行器策略的内容很简单:等额买入全市场市值最小的30只、50只或100只股票,每隔一段时间进行观察,如果有股票明显上涨就将它卖出,换回市值更小的股票,以保证持仓名单永远是全市场市值最小的,就像贴着“地面”飞行一样,如下图:

地效飞行器策略从2008年开始跑赢市场,2013年IPO暂停后进一步加速,直到2016年中期时,最高跑赢沪深300指数大约30倍。这一成绩远远好于任何一只基金,也优于绝大多数个股。

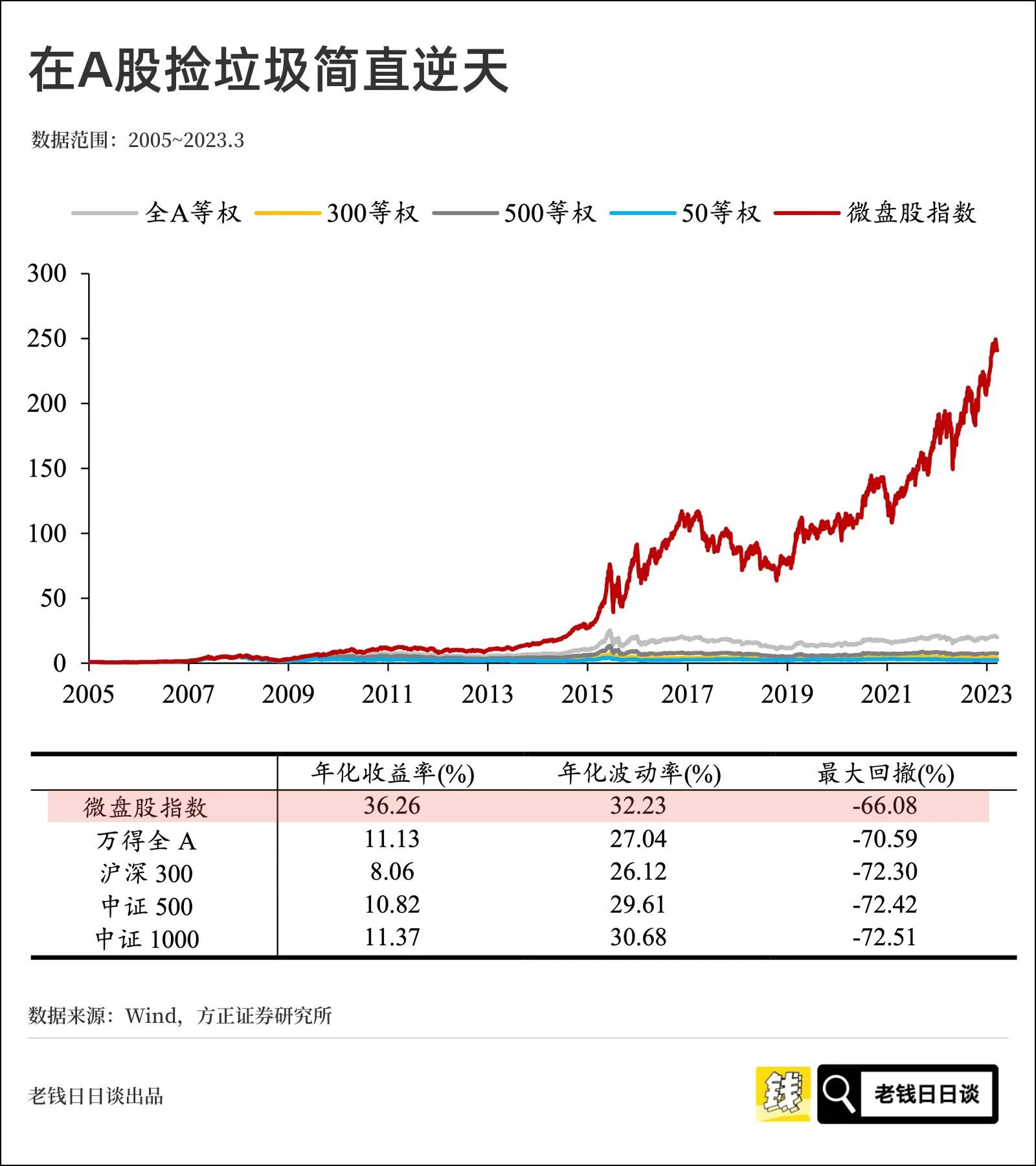

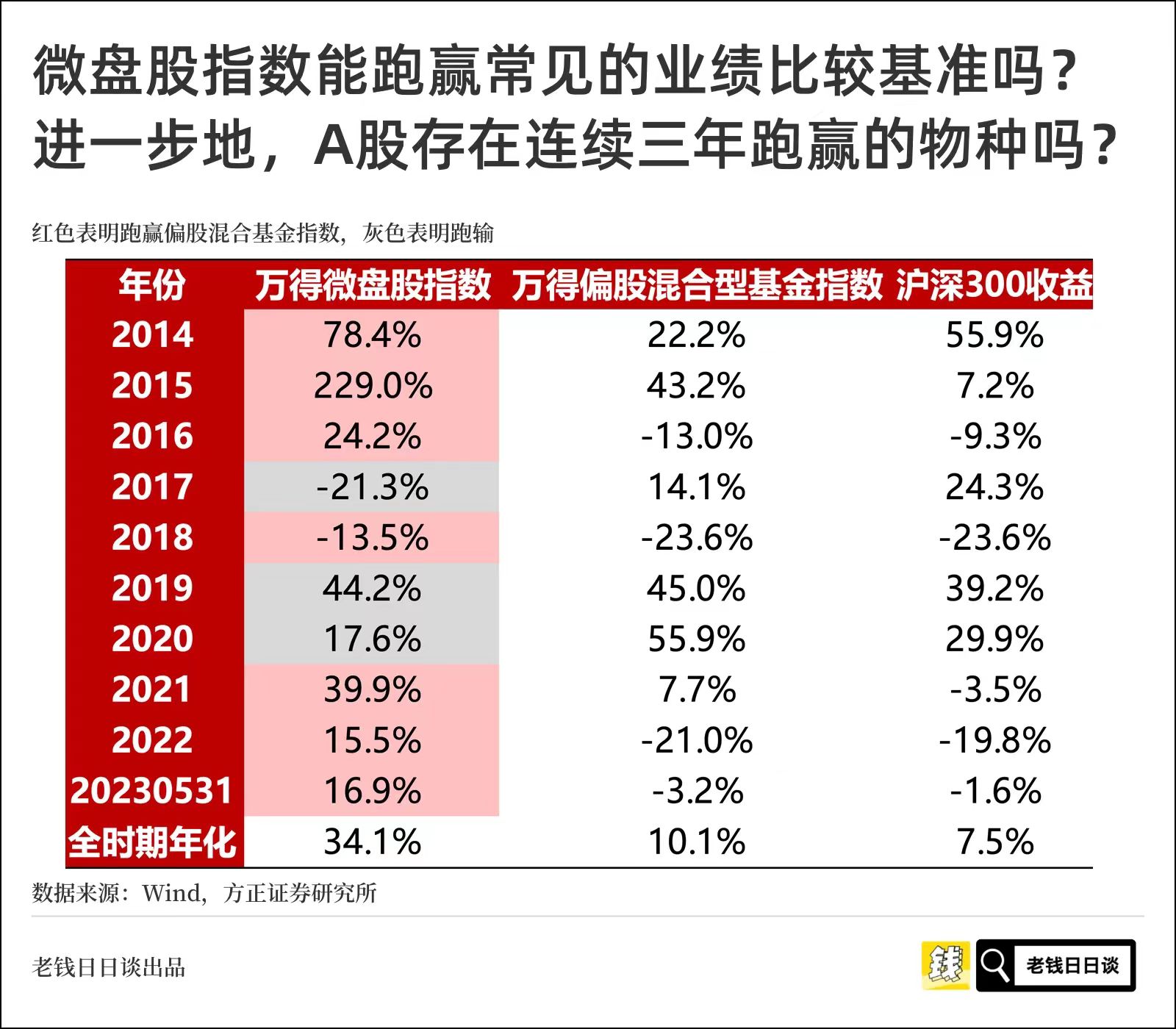

某种程度而言,今年很火的微盘股指数就是一种地效飞行器策略,像这样:

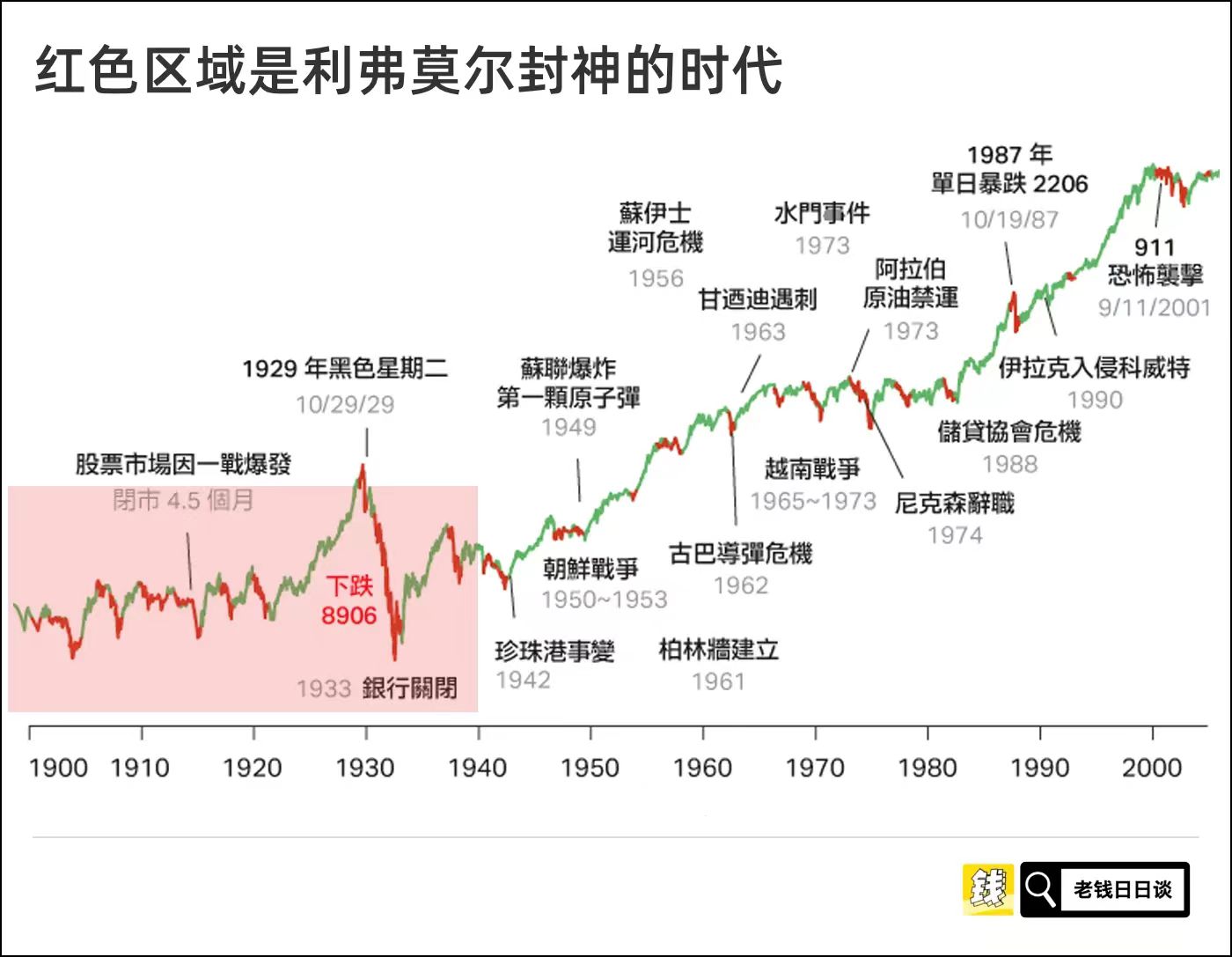

- 33:06提到的利弗莫尔成为投资教父的时代,如下图。没有XXX的时代,只有时代的XXX。

能和时代、环境共振共振的策略都是好策略。此处无个人好恶,但求实事求是。1900~1940年期间,美股由周期主导,波动大,频率窄,波动规律,该阶段的显学是趋势交易的利弗莫尔。

类似的,1977~1990年期间,80年代美国大通胀见顶,美债利率进入长时间下行周期,伴随居民人均可支配收入和信贷扩张,居民消费异军突起,大消费造就了彼得林奇。

- 38:35提到的,主动型基金相对指数明显跑出超额收益的阶段发生在2020年以后,像这样:

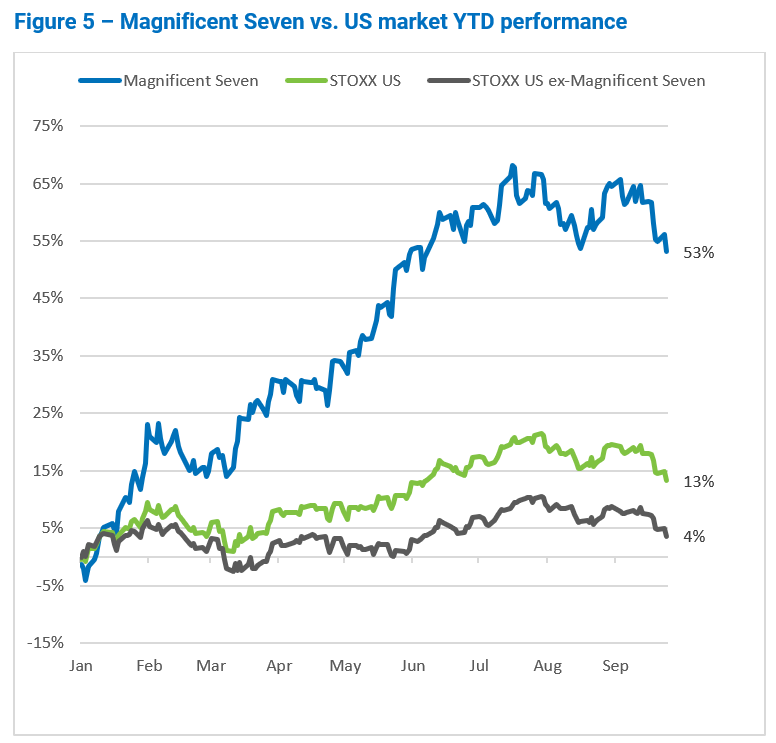

- 47:47提到的美股今年的Magnificent7行情(数据截至2023年9月26日):

- 1:40:08提到的巴菲特的投资回报率,上世纪60年代~80年代通胀上行时期恰好是巴菲特超额业绩最明显的阶段。因为伯克希尔的负债端对利率不敏感,但资产端对通胀很敏感。

- 52:34提到的10y美债收益率长期走势图

- 52:54提到的康波周期,如下图:

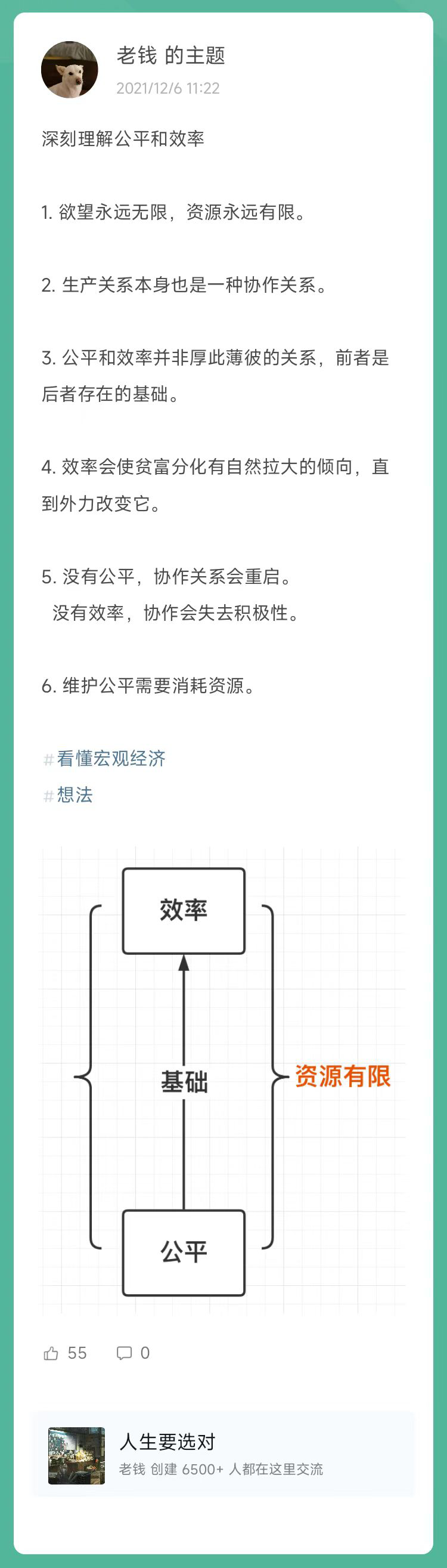

- 56:20提到的,关于公平与效率的关系的讨论:

- 1:35:57提到的「名义利率」和「实际利率」

名义利率-通胀=实际利率

以银行业为代表的金融部门更看重「名义利率」

私人部门在决定资金是用于即期的消费/储蓄还是远期的投资时,考虑的是实际利率的期限结构。

下图展示了名义利率和10y实际利率

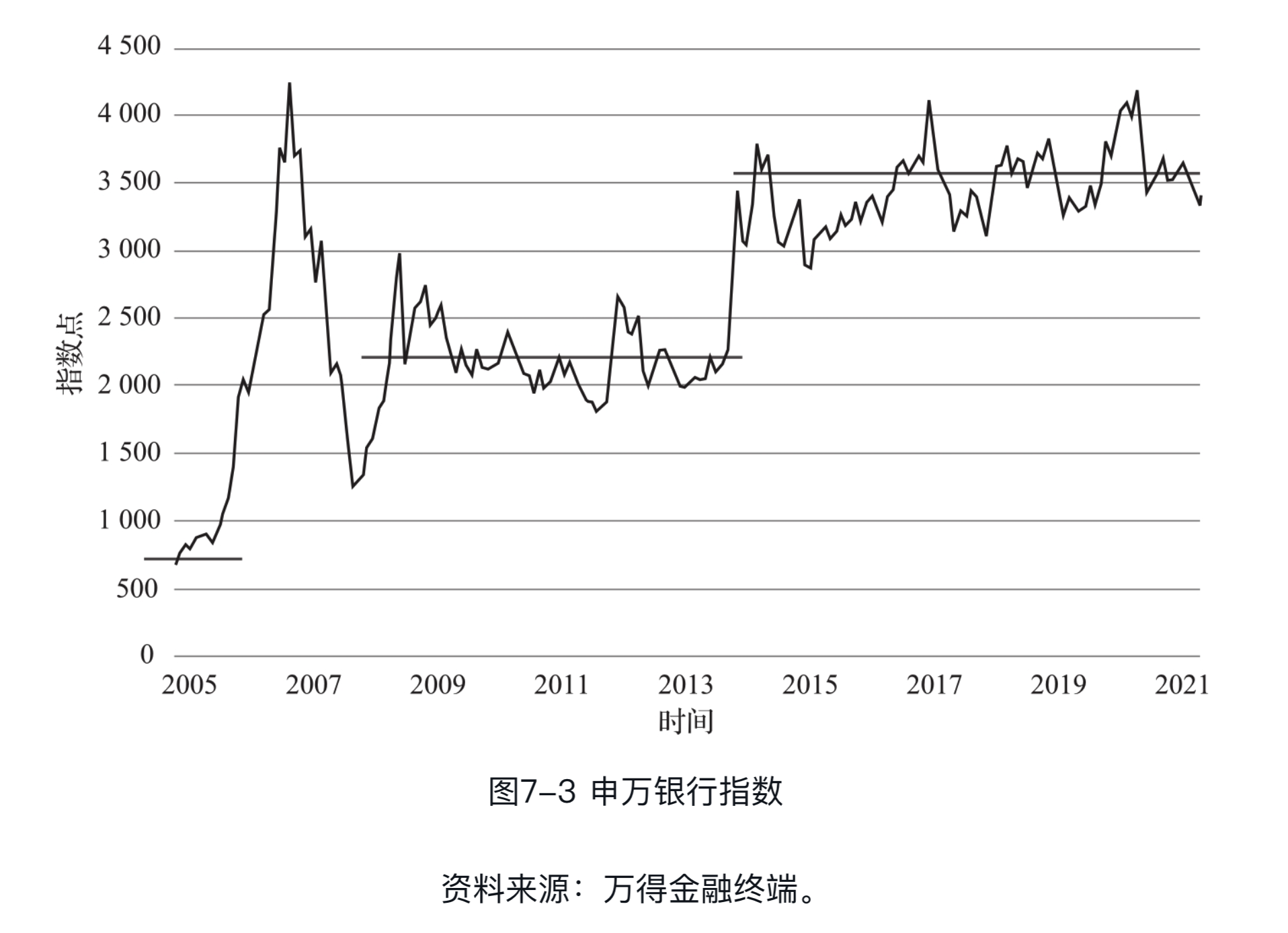

- 1:29:14提到的银行股3次上台阶

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来知识星球找我玩,这里是我自己学习的输入笔记。

52896

52896 280

280