《迈出资产配置第一步》系列的第四期,聊聊每个人在投资中都会头疼的止损和止盈问题。

大家好,我是大卫翁,“起朱楼宴宾客”是我用来记录这个大时代的播客节目。

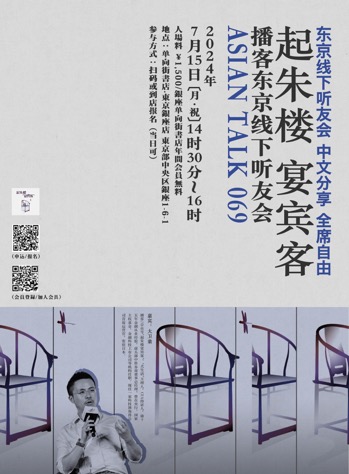

首先打个小广告,7月15日(星期一)下午两点半,我会在日本东京银座单向街书店举办一场小型的听友见面会,欢迎在日本的朋友,或者到时候正好在日旅游的朋友来参加。可以从下方链接报名,或者扫描海报中的二维码:one-way-street.com

(请复制到浏览器内打开本链接)

这一期是资产配置这个系列的心理篇开篇,我们直奔最难聊的话题——止盈止损。

事实上这期的正片我录了好几遍,因为并不想把它变成一个理论和术语的集合。不过试来试去也没有特别好的办法,因为如果讲的太浅,大家会觉得没有收获,而我自己也还在“心魔”里苦苦挣扎,所以只能一半借助卡尼曼的神作,一半聊聊我自己的心得体会。

这期本身肯定无法解决我们在投资路上会一直碰到的烦恼,但希望能给大家带来一些启发,以及在下次要决定交易行为的时候能够不直接“屈服”于自己的直觉,而是给自己的“系统2”更多的鞭策和时间去思考。

简易时间轴:

00:02:24 前置阅读推荐:丹尼尔·卡尼曼《思考快与慢》

00:04:42 从三个例子来看我们究竟有多么的依赖直觉来做止损和止盈

00:07:28 处置效应:我们总是倾向于卖出盈利的资产,留下失败的投资的

00:09:21 第一层解释:我们为每一笔投资都建立了一个心理账户,并希望所有账户都能以盈利结束

00:10:13 第二层解释:先聊落袋为安,这背后更可能是因为禀赋效应——我们把浮盈也看做是自己资产的一部分了

00:12:35 再聊为什么要对亏损做“鸵鸟”,因为损失厌恶是人的天性

00:15:55 我们如此厌恶确定性的损失,以至于面对它时愿意非理性的放手一搏

00:18:26 第三层解释:对于面对可能损失时的放手一搏,用害怕“后悔”来解释会更好一些——人们对因为行动而产生的结果会比由于不行动而产生的结果有更强烈的情绪反应

00:20:33 为什么上述的理论说起来容易,解决却很难?因为认知错觉比感知错觉更难纠正

00:22:37 解决方案一:以毒攻毒,用更大的心理账户来约束自己的冲动与直觉

00:26:52 解决方案二:提前验尸,多问几个假设性问题,尽可能对未来或许会后悔的事情做到心中有数

00:29:53 解决方案三:关掉行情软件,降低自己查看投资结果的频率

00:30:58 如果无法克服自己查看投资结果的冲动怎么办?那就给自己做投资决策这件事规定纪律

《E142 2024,买房卖房更难了?变化很多,但你最需要关注的事实没变!》

欢迎大家关注我的新的生活方式播客节目《犬生活》,《在镰仓住了一年后,我更想在这里住一辈子了》新鲜出炉~

欢迎加入我的知识星球,我正在好好运营那一片后花园~

欢迎在评论区和我互动,或者给我写邮件,邮箱地址qizhulouyanbinke@gmail.com。

节目后期制作:Siri

节目封面图:Ximalaya AI

26401

26401 101

101

投资的核心问题:买什么?什么时候买?什么时候卖?

「✅处置效应」

倾向于卖出盈利的资产,留下失败的投资。

1)心理账户

为每一笔投资分别建立心理账户,并希望所有账户都能以盈利结束

2)禀赋效应

会习惯性的认为我所用的东西是更加值钱的。

在盈利状态下更倾向规避损失(不确定性),在亏损状态下更倾向承担风险。

① 落袋为安

给还不属于自己的资产赋予更高的价值。

即当某类资产开始赚钱,会不自觉的把纸面数字(浮盈)当做资产的一部分。更担心跌回去,不自觉的落袋为安。

② 损失厌恶

对损失的厌恶情绪,高于对收入的欣喜程度。

厌恶确定性的损失,一旦有概率可以翻正,会选择放手一搏哪怕是不理性的选择。

3)本能的规避

人会因为害怕将来后悔而做出不理性的选择。

人对因行动而产生的结果比因不行动而产生的结果有更强烈的情绪反应。

比如该基金处于亏损状态,这时什么都不做,最终可能不会翻本。但如果把它卖掉,结果它翻倍了,造成的冲击或后悔远远大于前者。宁愿博很小的转正概率,也不愿做理性的判断。

「✅解决方案」

认知错觉比感知错觉更难以识别、更加难以判断。

认知错觉往往出现在做重大决策的时候。比如买卖股票、分配资产。

1)更大的心理账户

用更大的心理账户约束自己的冲动与直觉。

资产配置:长期账户 & 短期账户。

尽量把损失厌恶、落袋为安的冲动归到短期账户;在长期账户尽量规避认知错觉。

理想状态:打破所有的心理账户,用整体资产状况作为一个大的心理账户,评估重大投资决策是否合理,以及展开所有调配。

2)提前验尸

提前对可能后悔的事,做到心中有数。

如果该基金在你买入后,立刻转入封闭运营(5~10年),是否还愿意今天买入它?

适合长期账户配置资产,一定要做好最坏的打算,才可能回避掉后悔的心态。

3)降低查看投资结果的频率

减少查看投资结果、再平衡的频率,才可能心态平和,而心态平和是减少冲动、减少做出错误投资决策最好的方法。

比如卸载行情软件。

时刻关注每日的波动,从长期看是亏本的对策。因为频繁低频损失所带来的痛苦,比同样频率的低额收益带来的快乐程度要更加强烈。

「✅投资纪律」

用降频的方式 + 投资纪律,约束自己的投资行为。

比如只有做完月度复盘投资账后,下达一批(再平衡/应对市场变动的)投资决策,下月才能执行。而不是月中市场突然涨跌就改变自己的投资决策。

「✅资产配置」

本身是在打破心理账户,对抗人性。

做资产配置时要设立很多投资纪律,而投资纪律能约束因认知错觉/直觉做出的错误决策。