🎤本期嘉宾:

@丁昶 | 自由投资人,国内首批CFA,曾在海通证券、兴全基金、韩国未来资产基金公司任职。著有《文明资本与投资》《买入银行股》

丁昶老师上一次坐客面基时录的节目:《宏观范式的转变:逆风期,进体制》

⏯️本期简介:

本期是丁昶老师的返场,前端时间我去上海,又找他聊了聊他写《银行股》这本书的本意,效率向公平周期的转向和投资,如何更科学地以史为鉴,我们甚至还聊了聊要不要移民的话题,欢迎大家收听本期节目。

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

01:00问:你担心投资界的出书魔咒吗?

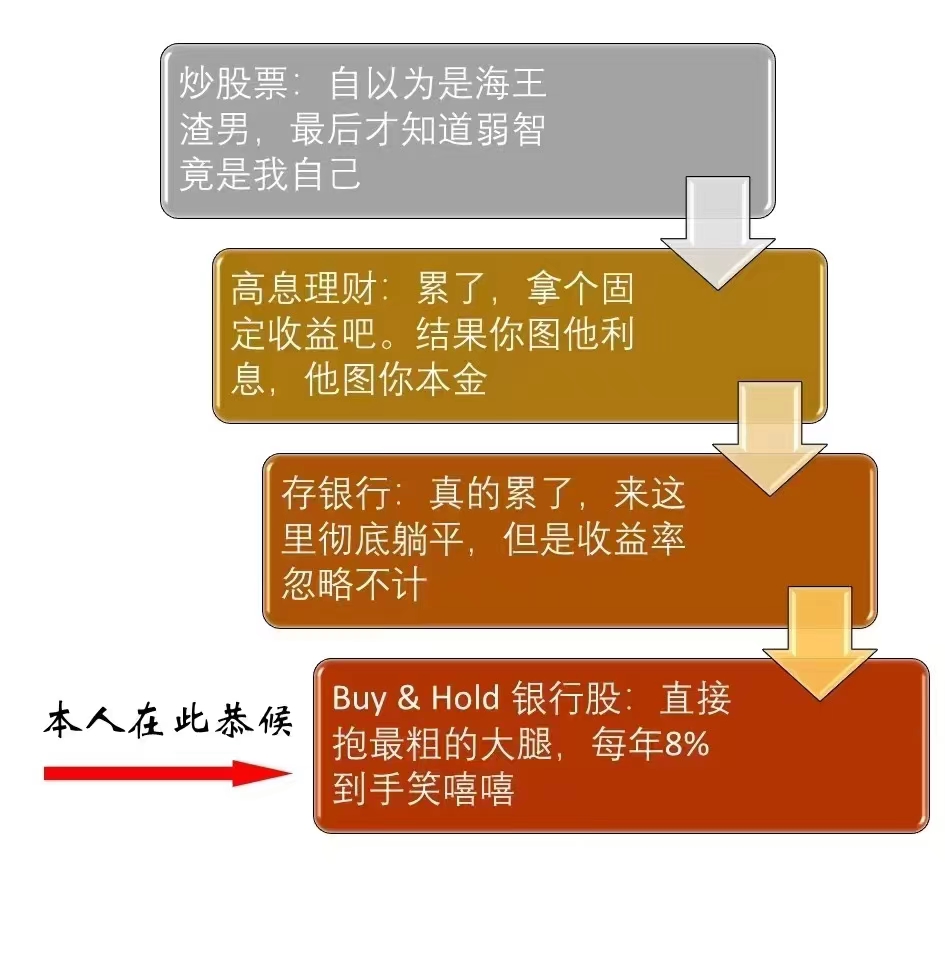

02:23buy and hold银行股,重要的是 hold,股息的兑现⭐️

09:02三类人群对中国经济发展做出了额外贡献,夺笋呐...

09:38红利类策略成立的充分必要条件

16:12对三类投资机会的划分⭐️

19:03微盘股轮动策略可能会逐渐失效了

23:42投资策略没有高下之分,有时候人生特别大的智慧就在于知道矛盾存在,但又假装不知道⭐️

26:10以史为鉴,鉴的是轨迹,而不是位置。鉴的是趋势,而不是状态。鉴的是规律,而不是现象⭐️

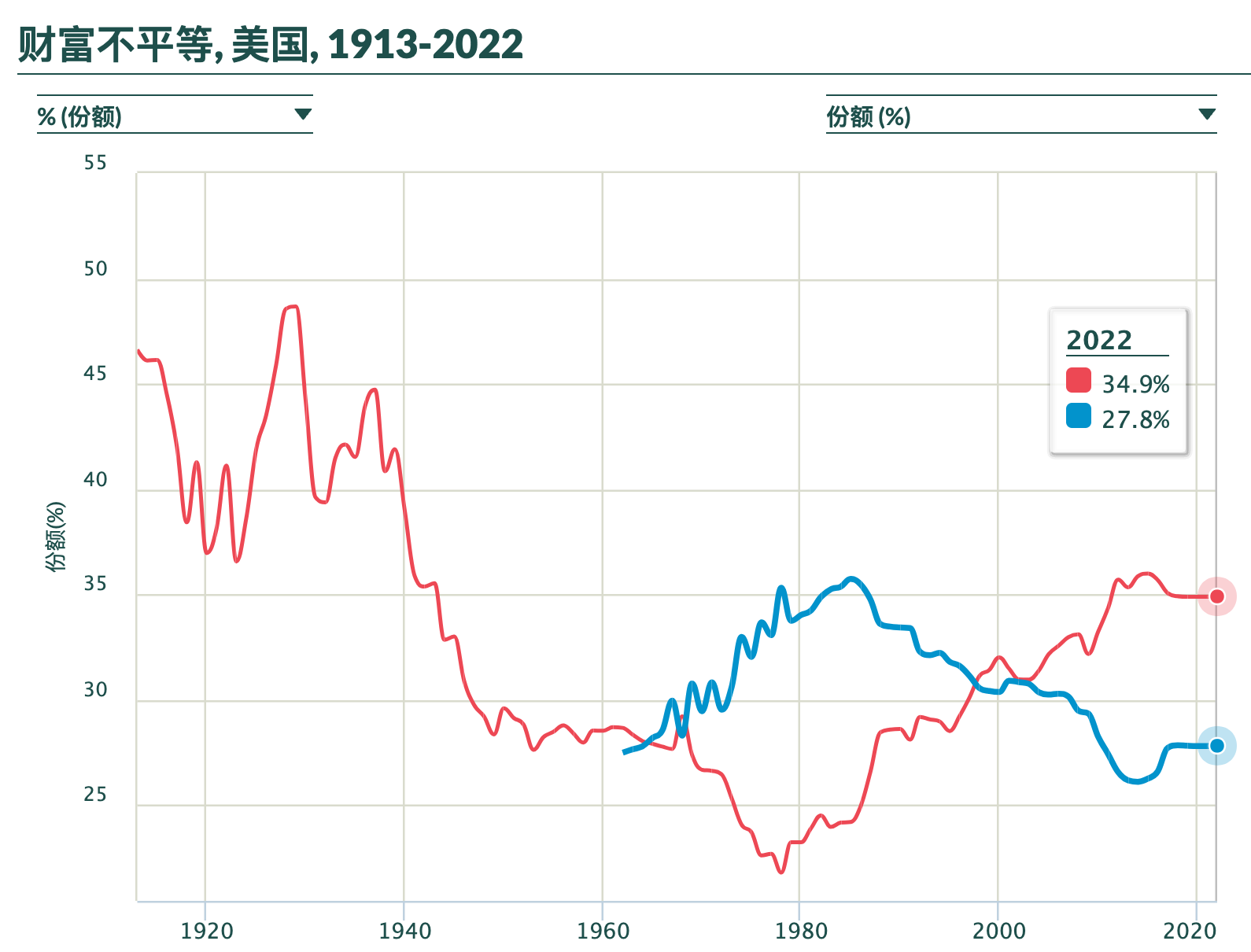

30:46 公平周期和效率周期是丁老师看待矛盾和未来趋势的抓手

目前效率周期➡️公平周期,就是得往百年前去看

35:50 历史的研究范式究竟是单体问题,双体问题,还是三体问题?

单体和三体都没有太多指导意义,双体问题下的周期感是不错的抓手。

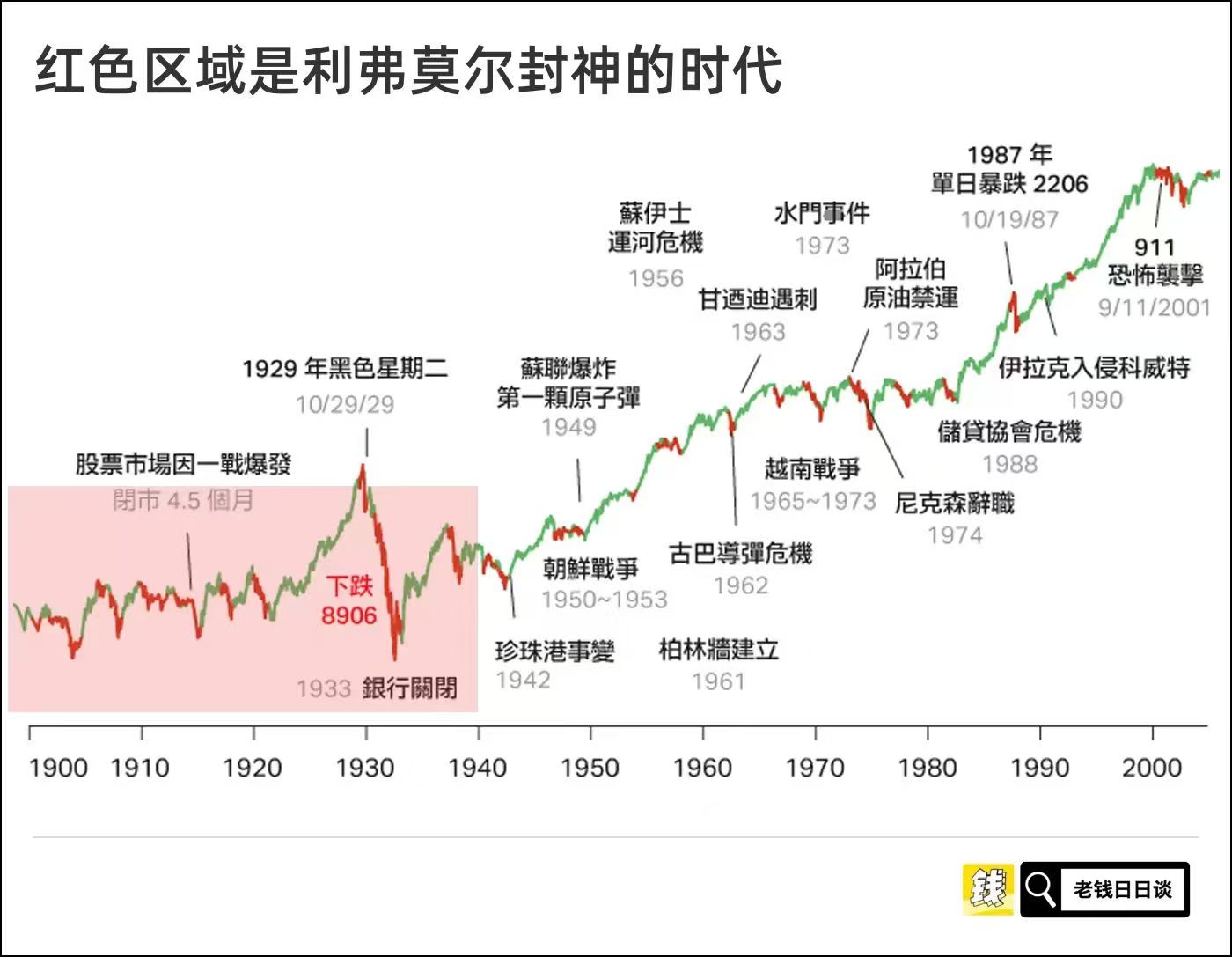

39:51 公平周期内的股市回报率高吗?

看看美股的 1930~1980 年代就行了。

41:2610年期美债收益率是观察长周期特别好的观察抓手,一目了然

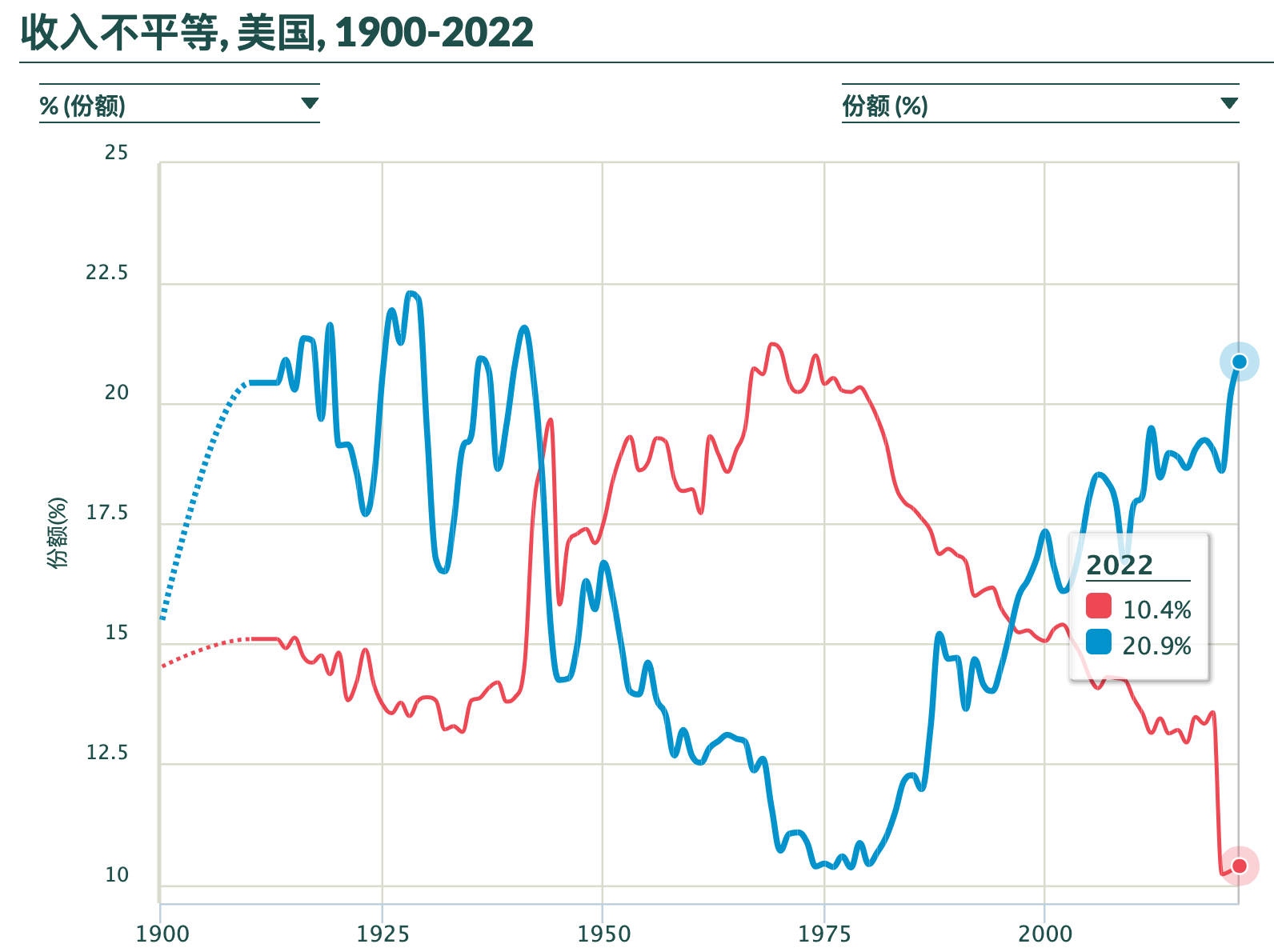

45:15《21 世纪资本论》出版后,《经济学人》破大防了,追着屁股后面骂了四五年

50:16 内卷时代,企业家最恨的其实是同行

54:48 效率vs.公平周期的转向不是几年就会结束的趋势,它会持续好多年,持续一代人的时间⭐️

1:02:29 未来好不好,多问你自己,别管年轻人,也别管大家怎么样⭐️

1:05:28 我现在每天坚持看新闻联播,以驯化自己的审美

1:08:42 对《经济学人》这种海外媒体祛魅了,他们是真不懂中国⭐️

1:15:56 最近在读的两本书

1:18:33 聊房地产和通缩,其实中国是易通胀体质⭐️

1:22:16 聊移民,很受启发⭐️

📁本期内容相关资料:

- 推荐几篇丁昶老师的公众号文章,我都看过,很受启发:

✔️《历史分析浅说》

✔️《走向成熟》

✔️《自由与现金流》

- 41:26处提及:丁老师认为,同时包含政策意志和市场力量的 10y 美债收益率是观察历史的特别好的抓手:

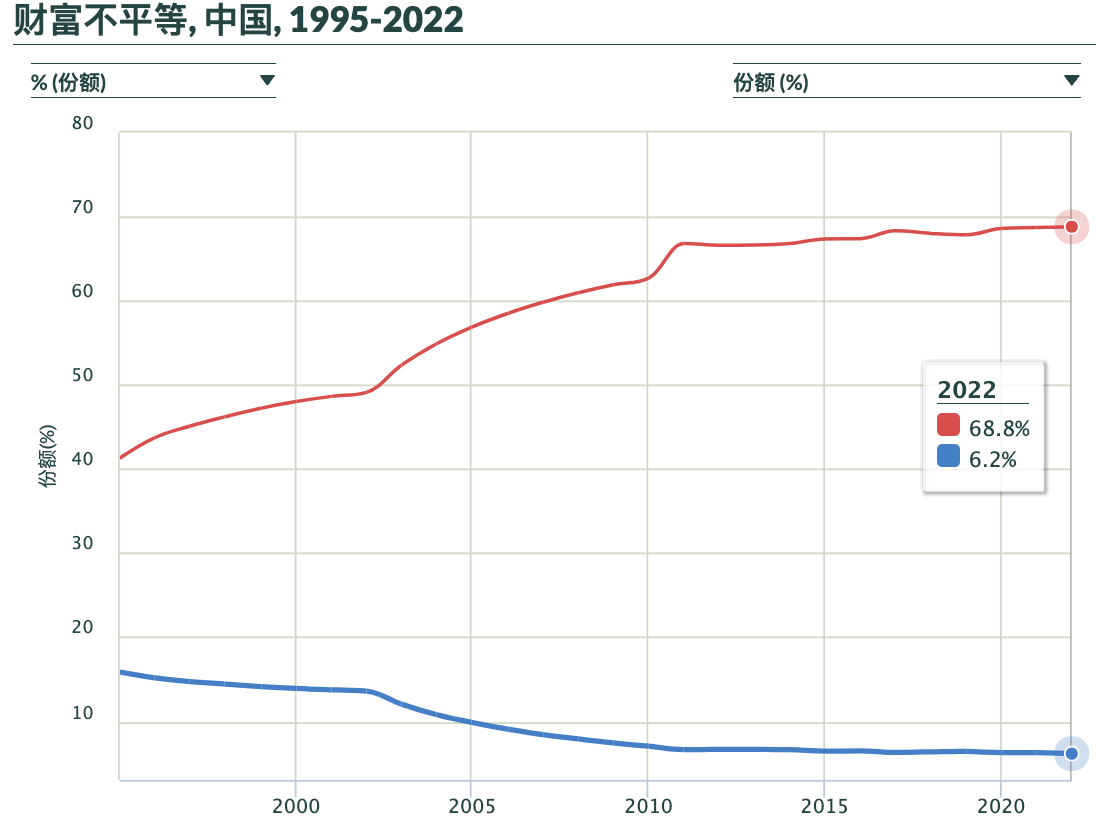

- 45:15 处提及:《21 世纪资本论》通过美国不同人群的收入占比来勾勒公平与效率周期:

- 我又给大家找了一些更新的数据以便更好地感受公平与效率周期:

数据来源:World inequality database

红线:前10%人群

蓝线:后50%人群

📣 如果播客没听够,可以来@老钱日日谈 找我玩,这边的更新频率会高一些

也欢迎大家来知识星球找我玩,这里是我自己学习的输入笔记。

35298

35298 225

225