Hello 大家好,欢迎来到听懂涨声,我是天楠。

今天是我们和华夏基金合作的慢慢辩富系列的第三讲,还记得漫漫辩富第一期的时候,当时是七月底,我和华夏基金的亚运总在外滩的会所里给我们听懂涨声的听友狠狠按摩了一把,当时亚运总推荐了创业板和科创板,我推的是沪深300。

记得我在发那期播客的时候,还做了一个投票,所有的选项中,最不被看好的就是创业板,如今2个月过去了,市场的预期发生了天翻地覆的变化。

好在市场总是永远有机会,重要的是当机会来的时候我们到底做了哪些准备。

我们这一期的主题是「周期」,请到的嘉宾是高樟资本创始人范卫锋,江湖人称老范,身处基金核心圈10+年,是多家百亿基金的策略顾问。

我认识他已经超过十年以上的时间了,他在天使轮投资了财联社、远川研究所、市值风云、直男财经、42章经等财经媒体,可以说中国财经自媒体的半壁江山都是他投出来的。

最近他搞了一个穿越周期俱乐部

他说想把平时和许多顶级投资人交流时,他们平时看什么、读什么、想什么、做什么,布局什么都分享出来。

做完这期内容,对我的启发特别大,有三个地方很值得反复琢磨,第一个是如何为自己的观点下注,第二个是如何打造个人的情报系统,第三是如何算清楚一个机会的概率和赔率,这些东西都是付费级别的干货,多听几遍也很值得。

分享者:

范卫锋:高樟资本创始人,播客「老范聊创业」

杨天楠:「听懂涨声」主理人,长波家庭财务工作室创始人

微信:longwave2024 加入我的房产/财富讨论群

🎯时间轴:

03:19 躺平也可以,但看不到更好的风景了

05:03 穿越周期的前提是觉得周期还在,而不是趋势走坏

08:02 海德格尔说世界本身是构建在闲言上面的,重要的是找到有价值的点

重要的信息其实我们不可能漏过,但是我们要么不屑一顾,要么无动于衷,要么浅尝辄止,只有很少人去走完闭环。

- 2012年的8月17号 微信公众号上线

- 抖音上线

- ChatGPT上线

- 2020年初美股股灾

12:47 信息的极度过剩和信息的极度匮乏,它同时发生了

14:57 老范第一次去见张一鸣,聊了一个小时,完全没有认识到坐在对面这个人,十年之后可能接近于中国首富

15:49 人要学会为自己的观点下注,否则容易成为嘴炮

23:26 同一个消息,有人如风吹过,有人如惊雷震耳,背后是认知的差别

25:24 投资中的机会来自发现异常值,老范如何通过发现异常值做空了好未来

31:12 99%的人习惯看二手信息,但做投资一定要看一手的。

35:05 老范如何建立自己的情报网:20个国内顶级投资人+ 50个海外投资人

40:39 会议纪要一定要自己做

48:39 人的信息环境越纯净,就越脆弱

53:50 投资就是问6个有没有,发现了没有?买入了没有?买够了没有?拿住了没有?卖出了没有?提款了没有?

53:14 老范的投资体系

- 概率大 赔率大 ——下重注 (主观概率≠客观概率)

- 概率大 赔率小 ——下注但不能锁死流动性

- 概率小 赔率大 ——找到好的投资工具

- 概率小 赔率小 ——不参与

61:11 👉天楠的禅定时刻:

讲一下这段时间我自己持有ETF的一些心得。

首先,我们说宽基ETF是个好工具:对于新手而言,ETF,尤其是宽基ETF,是新手入市的优先选择。

历次牛市,都会伴随某些新的投资工具的崛起,这种工具会决定牛市风格和节奏,例如2015年的分级基金、伞形信托。2021年的白马基金和后来的量化基金。

这次崛起的工具就是ETF,ETF交易的成本低、投向清晰,没有流动性和踩雷的风险,比个股更适合新手。

当然,新手买ETF,也一定要注意三点:

1、是ETF最好的状态是低位分批多买,高点逐步减仓,而不是拿来追涨停,特别是某些溢价特别高的ETF,又连续20cm涨停,越追风险越高,宁可等一下回调。

2、如果你觉得场内溢价高,可以通过场外的联结基金购买,银行、证券公司、互联网平台等场外代销渠道都行,但是要记得,成交价格是申请当日(需要在3点之前下单)收市后计算的基金份额净值,且也不适合短炒,因为持有 7 天内赎回,要收取 1.5%的惩罚性赎回费。

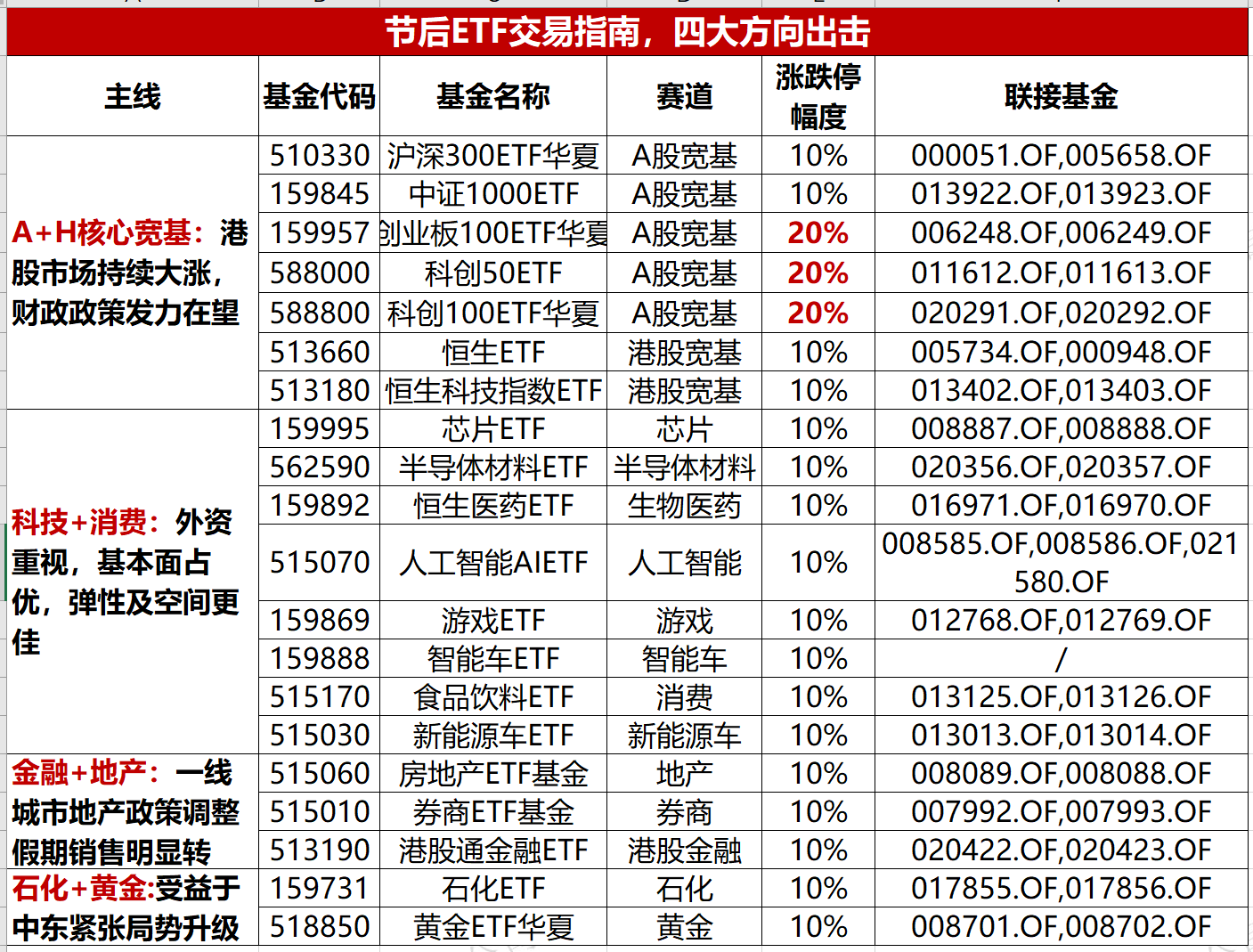

华夏基金 ETF 及 ETF 联接基金列表,大家可以按图索骥找对应的联接基金。

3、宽基ETF一定要买规模大的,规模越大,指数跟踪的越准,流动性也越强。

当然,除了股票类的ETF之外,跨境、商品、债券类的ETF都是支持T+0交易的,这样能更好的帮助投资者去把握一些日内的交易机会。

(数据来源:Wind,个股不作为推荐,沪深300ETF华夏、中证1000ETF、创业板100ETF华夏风险等级为R3(中风险),芯片ETF、券商ETF基金、人工智能AIETF、恒生ETF、恒生科技指数ETF、智能车ETF、新能源车ETF、食品饮料ETF、游戏ETF、港股通金融ETF、恒生医药ETF、石化ET、半导体材料ETF、房地产ETF基金及科创50ETF、科创100ETF华夏、黄金ETF华夏风险等级为R4,上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。本基金为指数基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。港股通金融ETF、恒生ETF、恒生科技指数ETF、恒生医药ETF为香港证券投资的基金,主要投资于香港证券市场中具有良好流动性的金融工具。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险、香港市场风险等境外证券市场投资所面临的特别投资风险,跨境ETF实行T+0回转交易机制资金运作周期缩短,可能带来短期波动风险。科创50ETF、科创100ETF华夏资产投资于科创板,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于科创板上市公司股票价格波动较大的风险、流动性风险、退市风险等。黄金ETF华夏为商品基金,90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。特有风险提示:上海黄金交易所黄金现货市场投资风险,基金份额二级市场折溢价风险,参与黄金现货延期交收合约的风险,参与黄金出借的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,退市风险,投资者认购/申购失败的风险,投资者赎回失败的风险,代理买卖及清算交收的顺延风险,基金份额赎回对价的变现风险,基金收益分配后基金份额净值低于面值的风险等。具体详见《基金合同》、《招募说明书》等基金法律文件。商品及跨境ETF实行T+0回转交易机制资金运作周期缩短,可能带来短期波动风险。)

彩蛋:牛市保命指南

1、牛市要止盈:熊长牛短是A股的重要特征:牛的时候斜率越高,趋势走坏的时候跌的越惨,These violent delights have violent ends。所以你在买任何一支股票或者ETF的时候,首先问自己:你会在什么情况下卖掉它。

2、牛市不要着急抄底:牛市是散户亏钱的主要原因,但死法各有不同,回本卖飞、追高加仓、杠杆拉爆、清仓后返回火场,以及最重要的——抄底太早。如果离开火场后,一定要记得往前走,别回头。

(一篇对2014-2015年的论文显示,作者在跟踪了上交所4000多万个账户后发现,那轮牛市中,散户亏了2500亿,主要就在6月12日之后抄底,而大户在这个阶段撤退,赚了2500亿。

3、嫉妒比贪婪更害人: “最令人烦心,最令人头痛的事,莫过于看到朋友发大财”(查尔斯·P金德尔伯格:《疯狂:惊恐和崩溃:金融危机史》)当你发现身边比你笨很多的朋友赚钱的时候,一定要克制自己的嫉妒心。

4、不要相信股神:特别是短视频和直播里的股神,越勇敢、越无畏、越宏大叙事,就越不可信。这轮牛市一个重大的变化就在于信息的渗透速度在视频算法的加持下指数级提升,不仅速度快了,而且更容易覆盖到了非专业人士。

5、不要轻信能从你交易中得到好处的人的观点:他们能从你的波动中收益而你不能。

6、不要预测:也不要相信预测(就算他们特别准):用水晶球谋生的人注定要吃地上的玻璃渣,预测唯一的价值是让预测者显得很愚蠢。你唯一能做的就是通过更新信息,不断定期调整自己的策略,而不是一厢情愿去等世界朝你预想的方向去调整。

7、计划你的交易,交易你的计划:买之前想清楚为什么买,什么时候卖。你可以为自己的观点下注,但如果事实并不如你所愿,你需要严格设计你的交易纪律,包括仓位的上限,加仓的节奏,止盈和止损的策略。

8、不要把上证指数当做唯一的温度计:你觉得4000点安全,觉得4500点也不算高估,是只看了上证指数,至少需要结合细分的行业指数和估值的分位数。

9、不要错把流动性的涌入当成是基本面的改善:要么早信,要么别信,许多人吃套之后,搜集一切的证据,来找自己投资股票的利好,错了就是错了,你没有责任去证明自己是对的。

10、习惯为自己的选择负责:别人说的话随便听一听自己做决定,你需要持续去为这笔交易负责,亏钱不是他的责任,保住本金是你的责任。

11、宽基ETF是个好工具:对于新手而言,ETF,尤其是宽基ETF,是新手入市的优先选择。历次牛市,都会伴随某些新的投资工具的崛起,这种工具会决定牛市风格和节奏,例如2015年的分级基金、伞形信托和配置公司。2021年的白马基金和后来的量化基金。这次崛起的工具就是ETF,ETF交易的成本低、清晰,没有流动性和踩雷的风险,比个股更适合新手。但反过来说,当ETF的资金流动发生反转的时候,也是值得警惕的时刻。

12、克服FOMO:上了车的,可以享受一段时间泡沫,没上车的,可以不要强行上车。因为如果是大牛市,那么行情一定会经历大波动、大分化,总有机会上车。如果不是大牛市,那么错过也不可惜。

13、注意情绪的边际变化:如果说政策是牛市的发令枪,那么对公众情绪持续发酵的默许,就是行情是否可以延续的重要观测点。

14、只拿闲钱,不加杠杆:最后一定要记得不要通过炒股去证明自己,更不要通过加杠杆和负债来挽回亏损,无论成败与否,投资都不应该给你的生活和家庭带来负担。

21831

21831 140

140

穿越周期的潜台词是你认为现在还是个周期,而不是觉得完了,在一个已经结束的大趋势里,这说明你骨子里已经是个乐观主义者了。

财经媒体到底给这个世界或者是给老百姓带来的更多的是价值还是噪音?这是个值得存疑的问题。这与道德无关,而是和机制相关,平台不会鼓励你去生产有用的东西,而是鼓励你去生产有流量的东西,并且一直生产。如果你只通过主流平台去获取知识,看别人也关心、理解、并且相信的内容,你就是羊群的一部分。

重要的信息如同山呼海啸,你从来都不会漏过。但大多数人要么不屑一顾,要么无动于衷,要么浅尝辄止。很少人去走完闭环,只有天才和边缘人更容易在新机会里胜出。

今天的人面临着同时发生一件事情,就是说信息的极度过剩和信息的极度匮乏。它同时发生了。

要形成一个为自己的观点和判断下注的一个习惯,否则人就会变成一个嘴炮,这个下注并不仅仅是投资,也可以包括人际互动和信息摄取,在你觉得有价值的地方建一个小仓位(钱、时间、专注)。

核心信息源,一定要追踪到原始的内容,长期跟踪一些重要的story、重要的故事、重要的人物、重要的公司和行业,你才能对这个领域有全局的认识。大多数的人是习惯用二手信息,这些经过编译和简化的信息是没有细节的,充满了小编的偏见。

为什么有的大学教授退休了之后,认知会断崖式的下降?因为他离开了一手信息圈,对他只能接受二手信息了,然后一手信息和二手信息之间是断崖式下降的。

会议记录一定要自己做,因为不同的人的关注点完全不同,低级别职员的会议记录无法落地。

把自己的信息渠道搞得很纯净,你就会很脆弱,就会忽略很多你不知道对你有用,但可能对你有用的信息,所以要善用搜索。

投资就是六个有没有,发现了没有?买入了没有?买够了没有?拿住了没有?卖出了没有?提款了没有?

从概率和赔率的组合看,概率大赔率也大的事件,就应该下重注。但多数人分不清楚所谓的概率是主观愿望还是一手的客观事实。

概率大,赔率小的事件,也可以下重注,但不能牺牲流动性,否则就会错过高赔率机会。

概率小,赔率大的事件(比如创业或者一级)也可以参与,但要找到合适的投资工具和交易结构(提高概率)

性价比最低的工作是“非垄断的经营性国有企业”,这类企业概率和赔率都不高。企业赚钱的时候,你能分到的少。周期向下的时候,又不如真正的公务员和垄断国企稳定。