大家好,这里是中欧基金的NO.10期播客。

今年A股市场,不论是牛熊的转换,还是政策的转向和持续加码,都可以说是「超预期」的存在。

也正因为如此,很多投资者表示,有点跟不上市场的节奏,甚至市场好起来的时候反而还乱了阵脚,最终颗粒无收。

全球知名投资巨头桥水基金的创始人瑞·达里欧,曾提出「全天候策略」,旨在免受经济不可预测的波动的影响,使组合在任何「季节」都能表现良好。

那全天候策略的核心是什么?真的是牛熊都赚钱吗?普通投资者应该如何理解和把握?

带着这些问题,我们有幸邀请到中欧基金基金经理张学明以及「晨星投资说」的主播晨晨,一起来探讨和寻找答案,希望给到大家以启发。

这也是我们播客【见证经典】系列的首期,后续会不定期更新,每期深度解读一位投资大师的理念与故事。拨云开雾,看见投资的本质,让我们在前辈的智慧光芒里,共同成长进步。

聊天的人

张学明,中欧基金多资产及解决方案投资部基金经理

晨晨,播客「晨星投资说」主理人

嘉捷,中欧基金主持人

时间轴

Part 1:达利欧的「全天候策略」,在A股适用吗?

03:34 A股的基本特征——风浪大,鱼也贵,轮动快,更极致

06:00 抓住全天候的基本思想:一是周期,二是分散

07:58 对学明触动很大的一本书《对冲基金奇才》提到:“分散化”是投资唯一的圣杯

11:12 为什么人类天生不适合做投资?当我们关注收益时,是负责情绪的杏仁核在主导大脑

Part 2:我们可能都误解了「全天候策略」,分散配置究竟该怎么做?

17:30 学会理解相关性,看上去不同的鸡蛋很可能在同一个篮子里

20:02 全天候策略的误区一「任何时间点都赚钱」:同一阶段不同资产总有盈亏,关键要学会「再平衡」

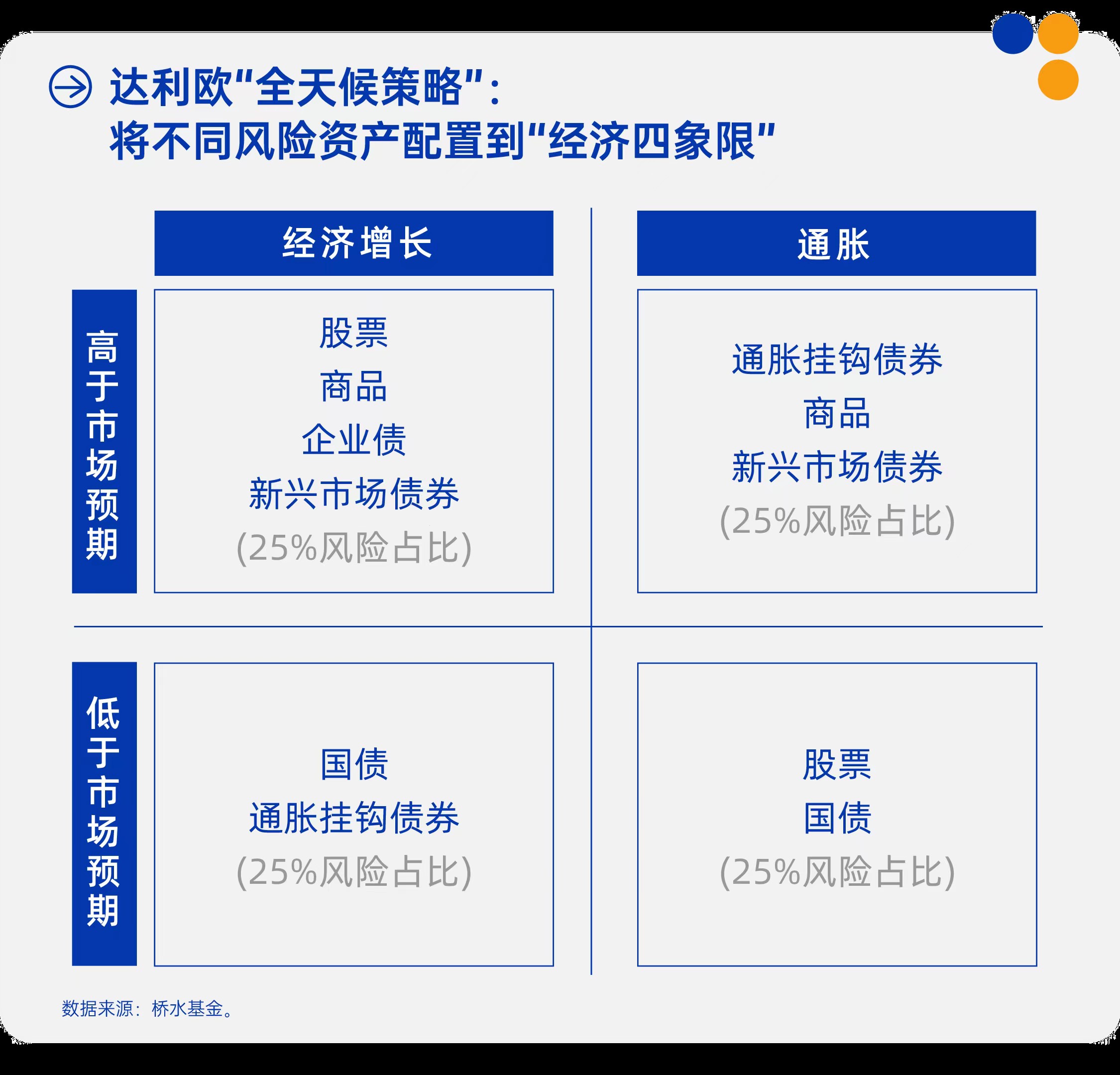

25:12 全天候策略的误区二「经济好就超配股票」:重新解读资产配置的「经济四象限」,以不变的「风险贡献均衡」应市场万变

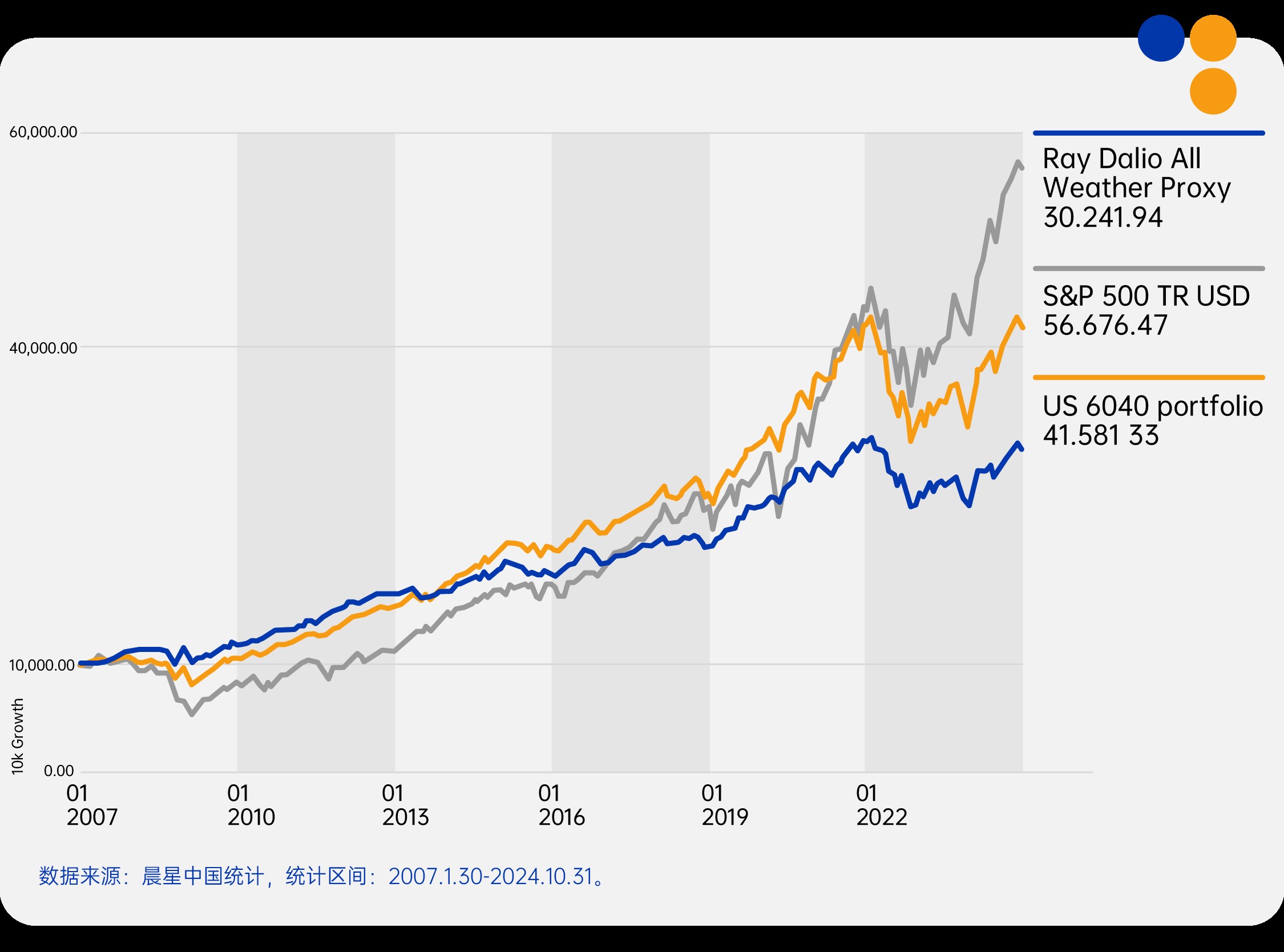

32:42全天候策略的历史表现究竟如何?它更适合利率向下的环境

38:19 为什么要做权益版全天候策略?学明详解他的策略本土化尝试——先降波,让收益分布更均匀

42:36 为什么标普500投资比沪深300投资更容易?这和中美产业结构不同相关

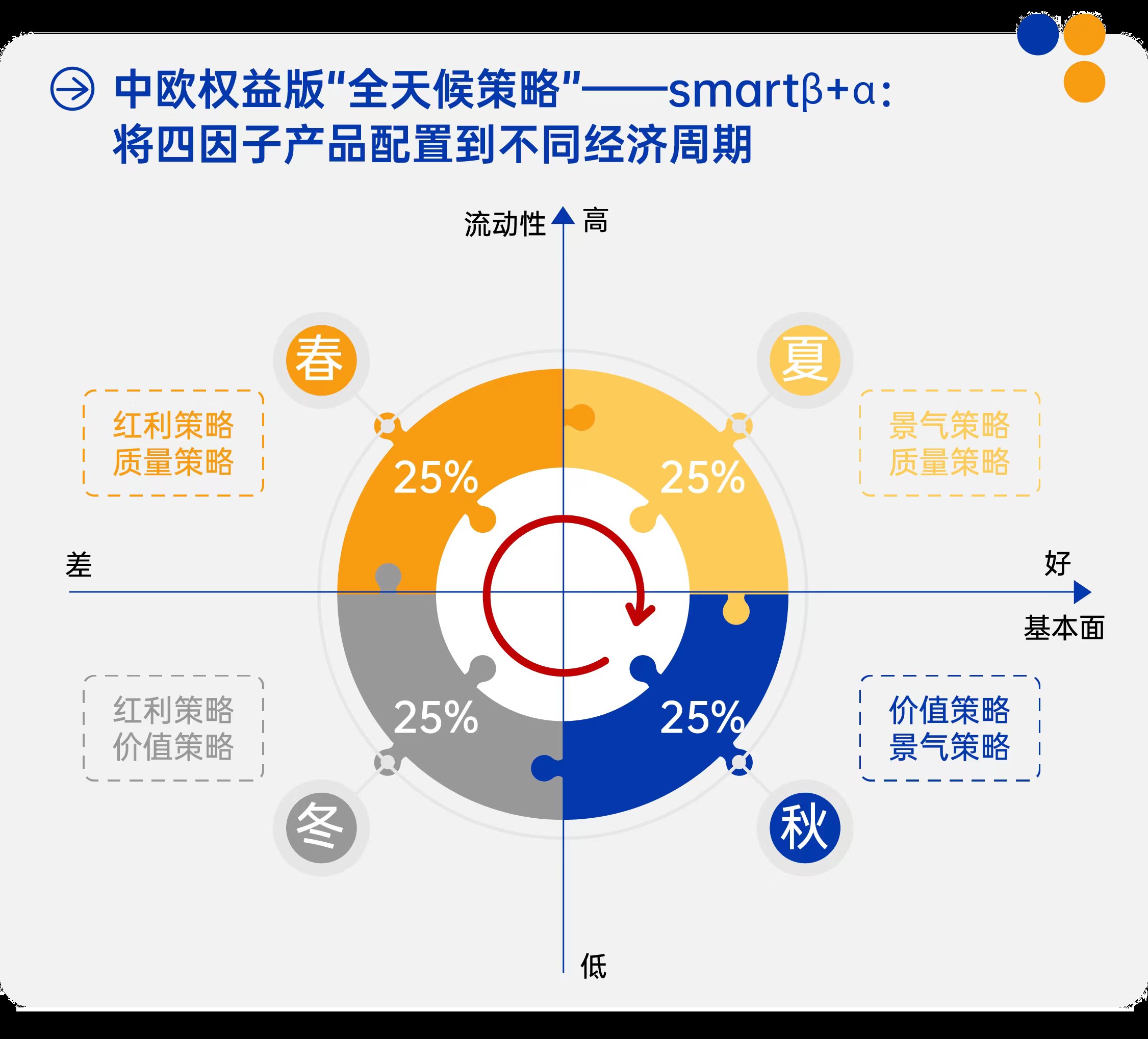

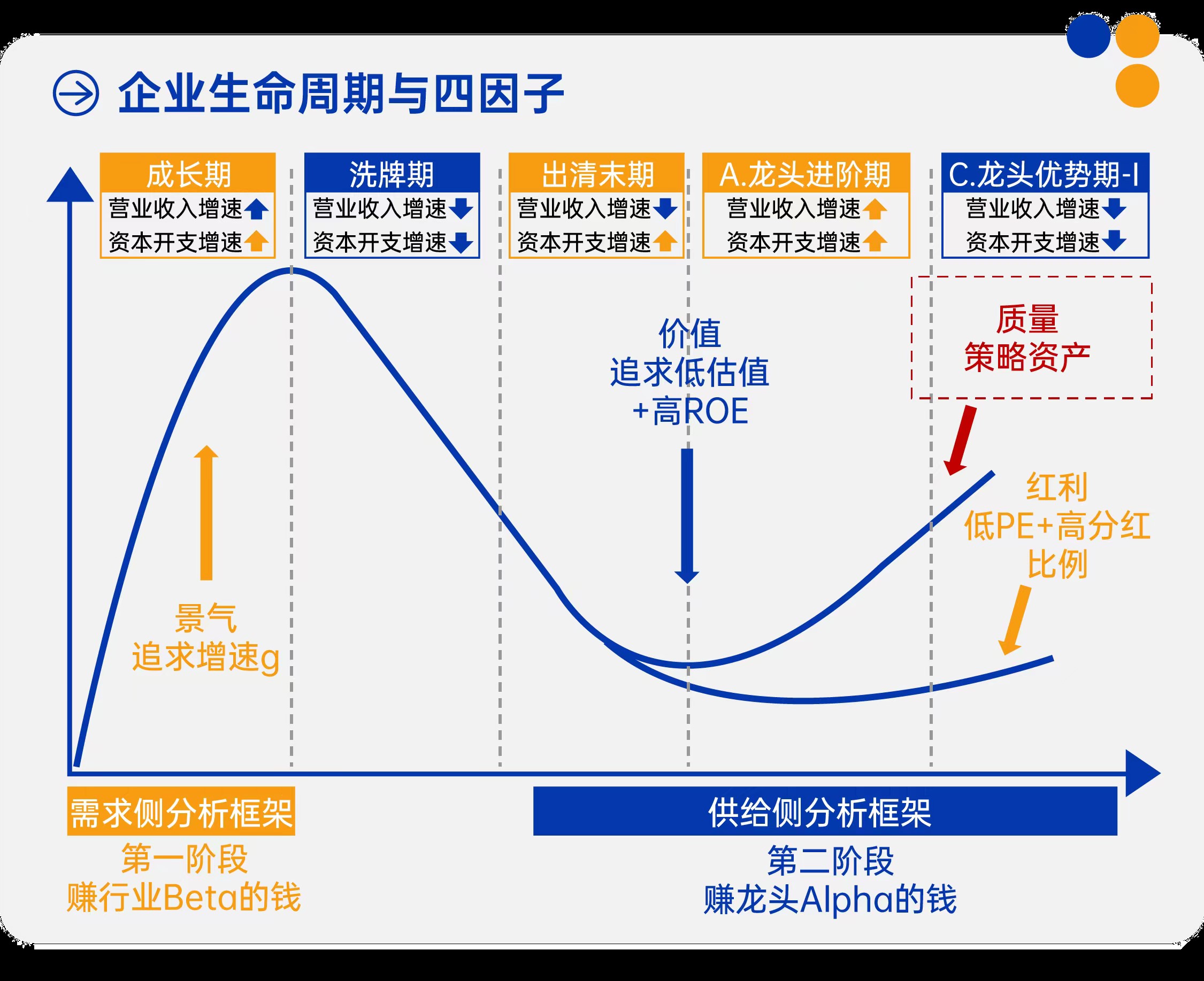

47:36 Smartβ+α产品线的编制逻辑:找到四个长期有效、不同维度的因子——景气、价值、质量、红利,与企业的生命周期相匹配

Part 3:为什么学了这么多道理,却总是做不好投资?

51:30 踩中贝塔,却误以为自己懂投资,是赚钱不可持续的很大原因

55:15 不同宏观经济周期,如何搭配不同风格的投资工具?

58:28 观察聪明的钱——左侧理性资金,可以更好判断市场的状态

62:38 海外盛行的60/40股债组合是更适合普通人的「懒人」投资策略吗?

67:16 稀缺的中波产品:可能更适合大多数的投资者

68:57 择时:从风险视角看有用,从选对视角看没用

74:05 最重要的,是找到投资中的「锚」

节目中提及的著作和文章:

- 《对冲基金奇才》,作者【美】杰克·施瓦格(Jack D. Schwager)

- 《Value andMomentum Everywhere》(价值和动量无处不在),由 Clifford S. Asness、Tobias J. Moskowitz 和 Lasse Heje Pedersen 合著。

- 欢迎订阅中欧基金公众号,【中欧多资产】专栏每月分享投资心得

- 想了解更多投资理财话题,欢迎订阅「晨星投资说」播客账号

专有名词解释:

- 全天候策略(All Weather):是指由海外对冲基金桥水基金于1996年研发提出的一种投资组合策略,其目标是构建一个在不同阶段的经济周期都能获得稳定收益的组合。

- 风险平价模型(RiskParity Model):是一种投资组合管理策略,其核心目标是在组合中为每个资产分配权重,使得每个资产对组合总风险的贡献相等。

- 高波资产/低波资产:在本节目中,高波资产是指收益率波动较高的资产,如股票等;低波资产是指收益率波动较低的资产,如债券等。

- 鲁棒性(Robustness):是指系统在面临内部结构或外部环境变化时,能够保持其功能稳定运行的能力。

- 中欧基金出品,特别鸣谢长波工作室 -

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。外部嘉宾发言仅能代表其个人意见,中欧基金不保证外部嘉宾发言内容的准确性与完整性,也不承担外部嘉宾发言内容以及相关转载、转发所引起的任何损失及责任。

14727

14727 22

22

核心逻辑:周期、分散配置。

在不同的市场阶段,不同的资产会有不同的表现,把它们组合在一起,无论什么市场环境都能提供比较平稳的收益。

📚《对冲基金奇才》:“分散化”是投资唯一的圣杯。

真正的分散化是背后驱动的分散化,而不是统计的相关性。

「✅人类天生不适合做投资」

人进化是为了生存,杏仁核在情绪或受到危险时的反应会优先于你(前额皮层)的理智反应。

如果过度追求收益,是负责情绪的杏仁核在主导大脑,做出情绪化反应。

高波动可能带来很多错误的投资决策。先管理好风险,不做出错误决策,才能赚到钱。

「✅误区1 - 任何时间点都赚钱」

分散化 - 风险管理:组合里一定有表现好的和表现不好的。卖出浮盈较多的,买入亏损较多的,做再平衡,长期一定能贡献正收益(高卖低买)。

核心理念:不同的收益来源和不同的资产对整个组合的风险贡献比较接近,起到真正的分散化效果。

风险再平衡:根据不同的市场环境和经济周期,做不同的比例搭配。

配权重:风险平价模型,通过把低波资产加杠杆匹配高波资产。风险贡献均衡,而不是等权重。

国内改变:选择资产 → 配权重,根据风险评价配置。低波资产加杠杆增波匹配高波资产,或高波资产太高降一部分波动,匹配低波的属性。

「✅误区2 - 经济好就超配股票」

1)经济四象限

每一个象限的风险贡献均等,在各个资产(股票、商品、债券、黄金)上分配更合理的权重。

2)分配权重

权重在设计之初就确定好了,定期根据资产的波动率再做再平衡。通过偏被动的配置,应对大部分市场环境。

每一个象限的权重都放了25%,再根据风险的波动平衡再分配一次权重。

不管哪个周期,总有一个象限是赚钱的,可以cover其他象限的亏损。

「✅全天候 - 历史表现」

从1973~2024年,只有 1980.2022 年经历过回撤 20% 左右,长期年化收益5%左右。

仓位:30%股票,45%债券、15%黄金和大宗商品。

更适合利率向下的环境,因为债券仓位较高,受债券市场影响较大。

国内是被动 + 阿尔法,一个产品。国外是纯被动 + 阿尔法,两个产品。

「✅全天候 - 权益版」

降波:通过配置波动更低的资产,降低股票的整体波动。再通过配置更加多元的风格。

先降波,再让债券加杠杆,然后再匹配。先在权益资产内部做好全天候,然后再搭配其他大类资产。

「Smartβ+α」

降低A股波动,整体收益分布更均匀。

逻辑:找到四个长期有效、不同维度的因子——景气、价值、质量、红利,与企业的生命周期相匹配。

景气:企业生命周期在成长期的公司。

质量:企业生命周期比较成熟。

价值:出清反转的公司。

红利:企业生命周期末期。

「✅风格」

1)得先知道

知道赚的是什么钱,知道有这几类风格。才会正确的审视当时的业绩,才可能做出正确的决策。

降波:再平衡、组合几类风格。

2)相关性较低

通过风险平价,高配低波、低配高波,降低组合波动,提升风险收益比。

如果追求绝对收益导向,红利类权重高于成长类,整个组合波动下降。

在熊市的时候,因为你有红利,不会亏太多钱。在牛市的时候,因为你有成长,不会跑输太多或能跑平。组合的收益来源更加多元,也能提升长期坚持持有组合的概率。

「✅聪明的钱」

1)理性资金流入

价值策略(买低估)愿意买流入的这笔资金是左侧理性资金。

理性资金持续流入可能是一个底部的信号。

2)投资者行为

根据4个smartβ映射出不同的投资者,观察他的行为,判断市场的状态。

具象化成不同的投资者观察市场。比如红利类偏价值,是偏理性机构、更聪明的资金;偏成长类,是偏趋势性的资金;科创、创业、券商etf是偏情绪资金;质量是偏做多中国的资金。

「✅60/40股债组合」

在海外是相对均衡的组合,甚至可能股票的风险贡献还稍微多一点。长期是个中波的产品。在国内,要么是风险偏好尤其高的,要么是尤其低的。印度也是如此。跟国家的经济发展状态有关。

只有整个社会的平均回报慢慢收敛,大家才会愿意接受一个中等的回报。

「✅中波产品」

比较适合大部分投资者,夏普比高波资产要高。

中波跌的时候少一点,涨的时候也少一点,做出错误决策的概率变低。

不要受自己的情绪影响,不过度追逐(投资里最容易亏钱的部分)。

「✅择时」

海外对择时的长期自信度非常低。不容易做对,而且做错一次影响很大。

选对 → 不要选错。

从风险的视角(再平衡)做这件事,比用赚钱视角鲁棒性(系统面临内部结构或外部环境变化时,保持其功能稳定运行的能力)高一点。

控制风险:投资组合里不能太单一;有某个资产/风格在一段时间内跟其他差距拉大时,开始关注,比如成交量、换手率等指标,慢慢再平衡。

「⚓️投资的“锚”」

先认识自己,树立正确的投资观念、正确的锚(合理预期)。

不要忘了A股的特性是波动较大,适当的风险管理、降波让自己投资体验好一点。