🎤本期嘉宾:

董艺婷|21年买方投资,量化FOF管理人,公众号「Beagle小猎犬号」,播客「慧客堂」

⏯️本期简介:

好久没遇到一上来就能聊3.5小时的硬核嘉宾了,酣畅淋漓,受益匪浅!

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

01:13入行20年的经历

03:54细节里的魔鬼

10:54为什么选择了FOF这个至今都比较小众的领域

17:136%-8%的回报,低波低回撤,已经很好了!

21:29中国大部分投资者的审美训练就来自那么几根最典型的净值曲线

28:52跑赢GDP意味着你没有被时代列车甩下去,跑赢CPI意味着你的生活质量没有下降⭐️

过去20年,大部分股票投资者可能都没有跑赢GDP

34:54看宏观的门道👍🏻

46:51中观风险的爆发往往可预测,因为缺乏做空机制,过度拥挤和演绎几乎是泡沫的必要条件⭐️

49:10一个始终难忘的预测故事

51:52微观层面,一定先看产品,因为产品不会骗人,但人会骗人!

那么问题来了,怎么评价基金经理?⭐️

1:10:55宏大叙事对具体投资的映射

1:14:36逆全球化过程中的商品定价

1:21:24周期的齿轮,有的每42个月转一圈,有的100个月一圈,有的200个月一圈,如何应用?⭐️

1:28:17不同经济阶段,不同大类资产的表现排名是比较稳定的

1:32:08但是股票这个大类资产又比较特殊...

1:39:20关于「轮动」这件事

1:40:42越微观,越算法。越宏观,越人脑

1:44:46量化FOF在追求方法论的多样性,而非资产本身的多样性

1:50:17关于「规模」这件事⭐️

1:54:14这么多年,对基金经理的认识经历过哪些变化?⭐️

2:10:22我们热衷于收集观察每一个能发现的小众策略,越小众越冷门,越开心

2:17:27一个无解的问题:我怎么知道我委托的人真的是专业的?⭐️

2:20:18后视镜和过拟合

2:22:15对这个世界最大的尊重就是敬畏

2:26:59人少、信息不透明、认知门槛高的地方就是超额收益的土壤

📁本期内容相关资料:

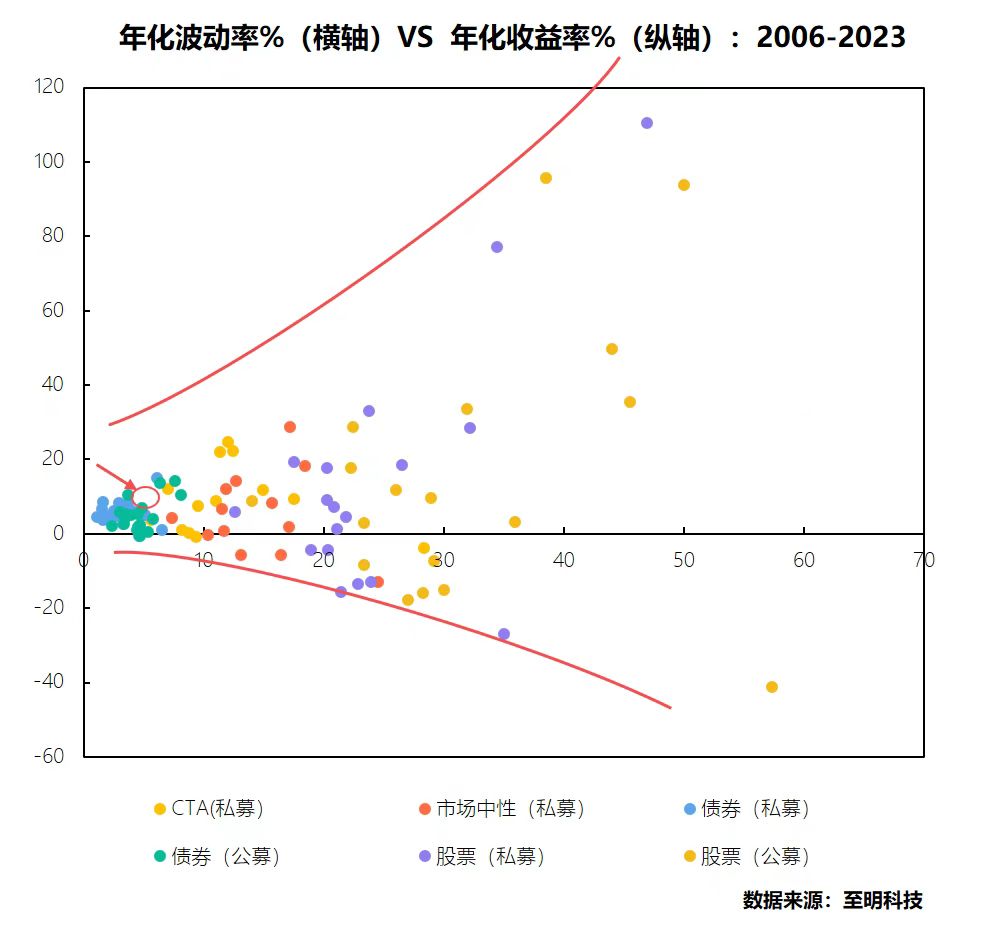

- 24:28处提及:「把我们市场上所有策略有史以来的数据全部堆在一张点状图上面,把大家想要的 低波动+不错的收益率 这个区间画出来,它是空的...」

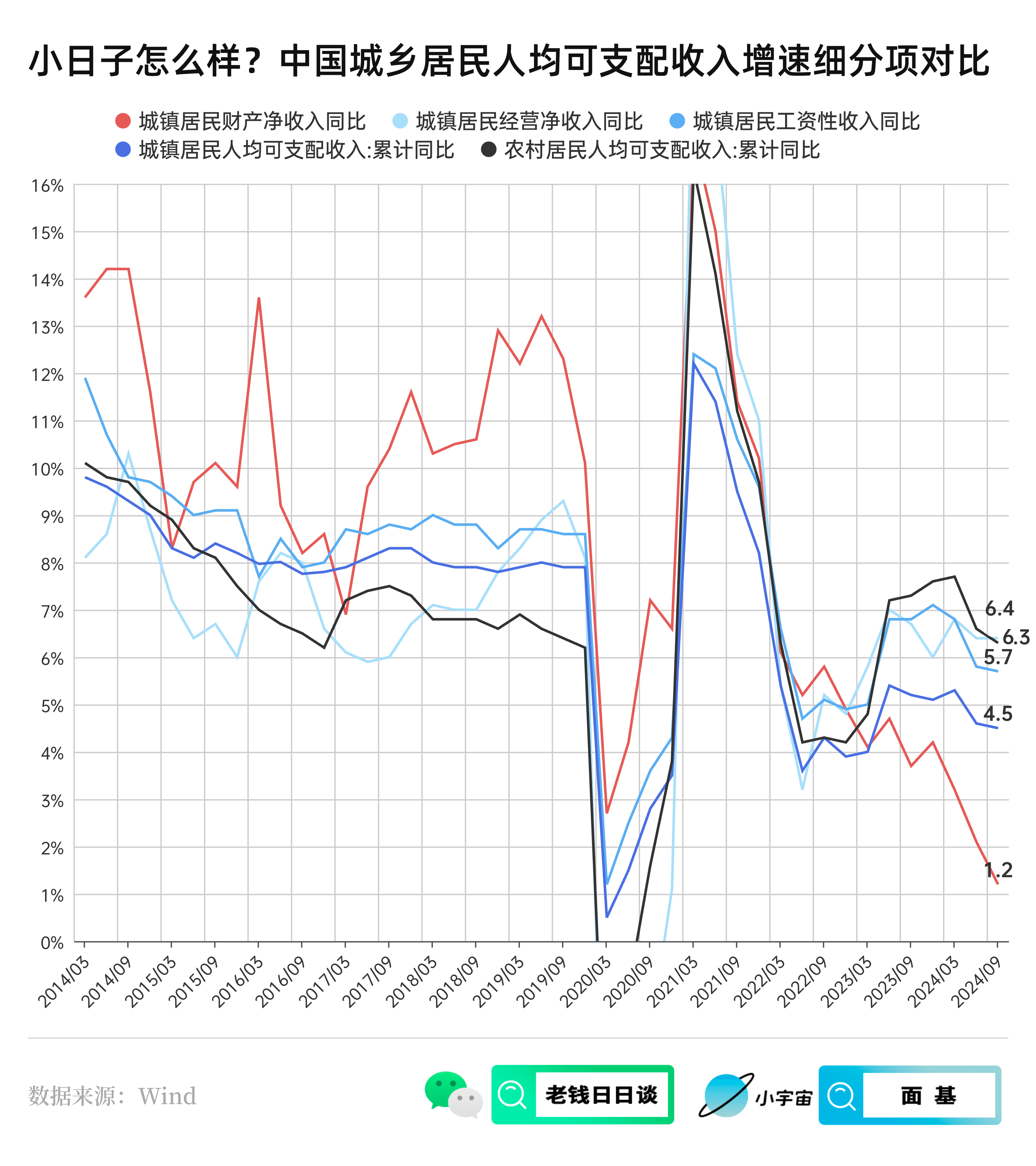

- 36:06处提及:「我发现 2019 年以来,老百姓里面有一部分人他们的收入增速在加速,而且在超过 GDP增速,就是农村居民的人均可支配收入。而这几年财产性收入增速是最低的。」

🎬后期制作、声音设计:Dong

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来🪐知识星球找我玩,这里是我自己学习的输入笔记,也是听友群。

49091

49091 249

249