本期REITS专题,让我们一起探讨高速公路究竟为什么是一门好生意,以及该如何投资和估值?

大家好,我是大卫翁,“起朱楼宴宾客”是我用来记录这个大时代的播客节目。

首先和大家说声抱歉,上周公布的杭州与上海线下听友会受到了始料未及的欢迎,短短一个上午,两场的位置加上waiting list就全部爆满了。由于场地有限,也为了给大家提供更好的交流环境,这次恕我们无法满足更多朋友的参加请求。以后有机会我会多举办类似的活动,也欢迎大家关注我和小跑和will在活动结束后一定会录制的一期回顾节目!

回归正题,这次是许久未更新的REITS专题,这次来聊聊高速公路板块。

不过既然想一次聊透,那就不能只聊REITS资产,还要包括高速公路股票,以及更加广阔的这个行业和这类资产的国际现状以及盈利模型。此外,也希望听完这期节目,你能对究竟什么样的行业可以被称之为红利股有更清晰的理解。

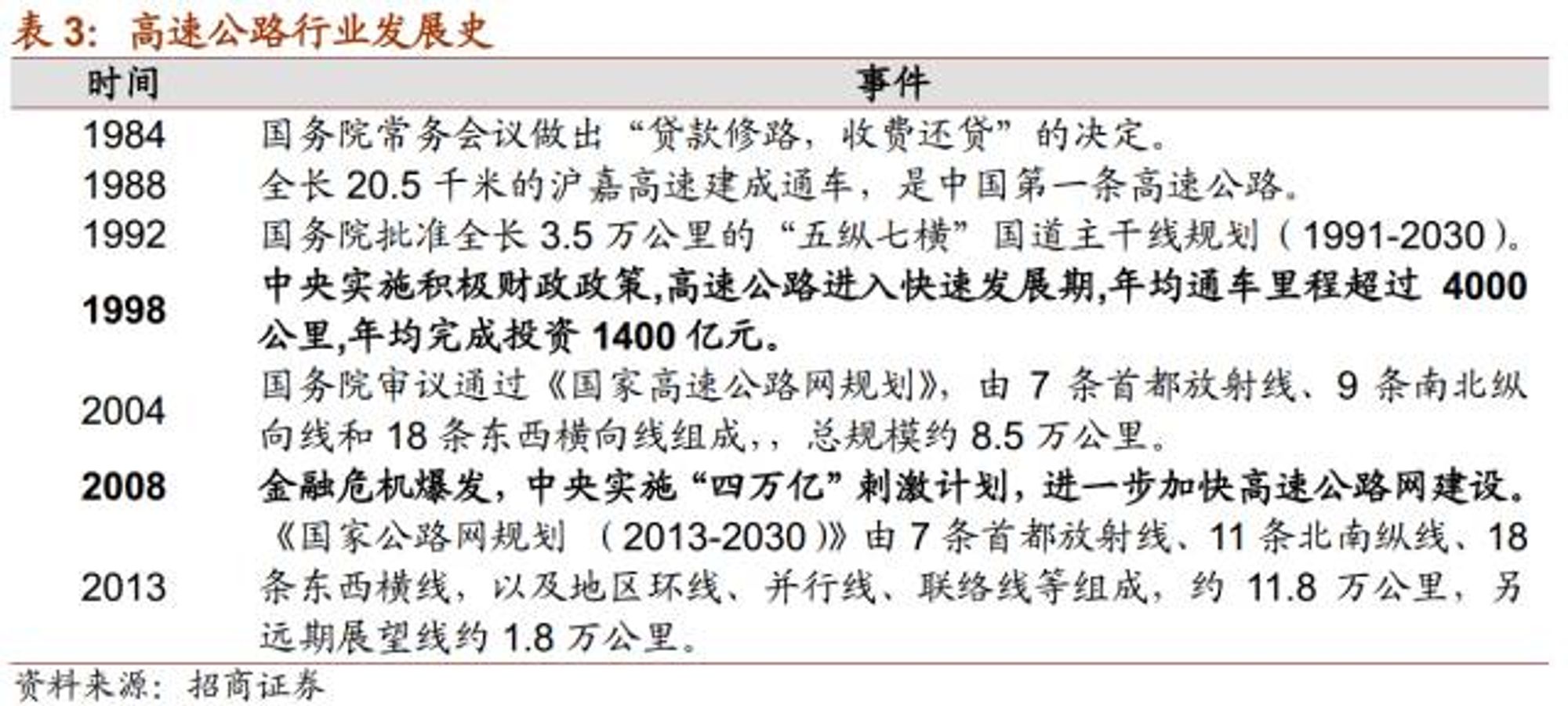

以下为精心准备的时间轴:

Part 1. 产业发展特点和趋势

00:05:26 高速公路属于弱周期性行业,前期投入大,中后期现金奶牛,回报周期很长。

00:12:25 因为高速公路有较强的公共产品属性,所以收费标准受到国家管控,企业无自主定价权,价格刚性。

00:15:39 高速公路的经营模式大多为特许经营,少有行业竞争。经营权一般30年,通过道路改扩建,可重新核定经营期限,为已成熟的优质路产延长收费年限埋下了伏笔。

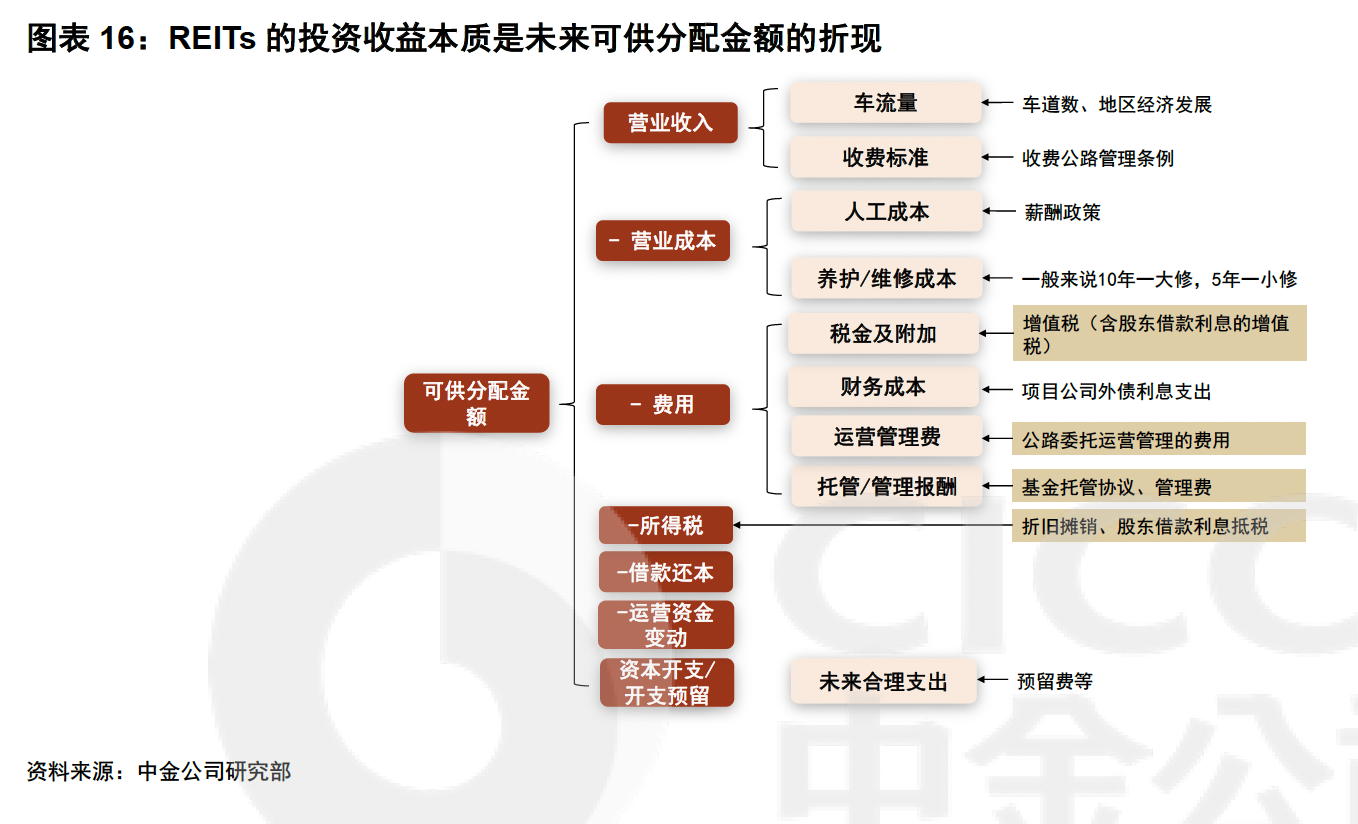

00:21:58 高速公路行业的盈利模式:收入与支出的细节分析

一个典型公路运营公司的盈利模式为:向车辆收取通行费收入,成本包括养护、路政人工等付现支出,以及当期经营权的摊销,收入减去成本得到公路的运营利润,再扣除期间费用与此前为获取公路经营权而融资带来的财务费用,得到当期的税前利润。

00:29:55 意外地发现:高速公路上市企业的员工待遇真的不错!

00:31:11 高速行业未来还能有增长吗?

Part 2. 高速股和高速REITS

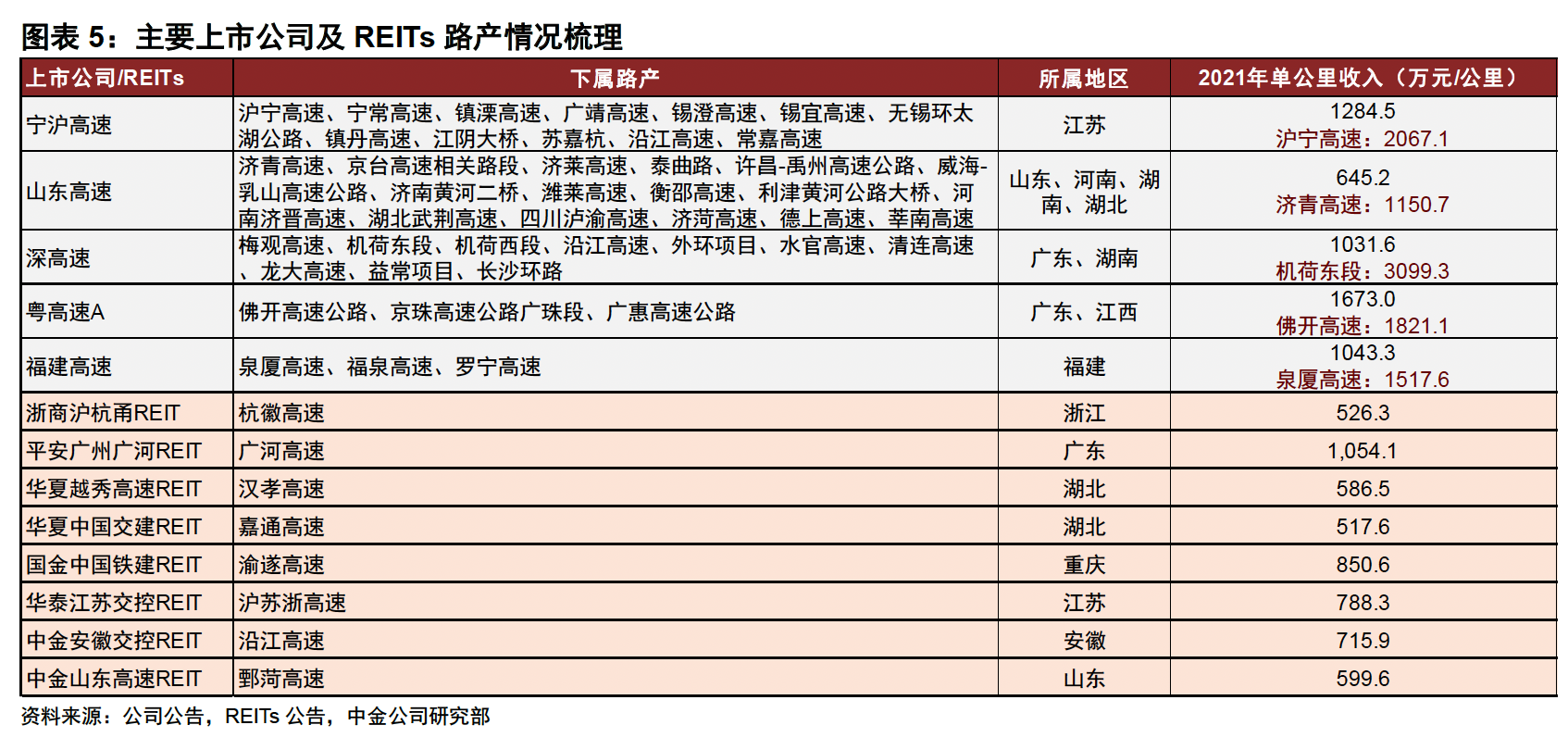

00:35:22 中国高速公路上市公司和REITS的整体基本面情况

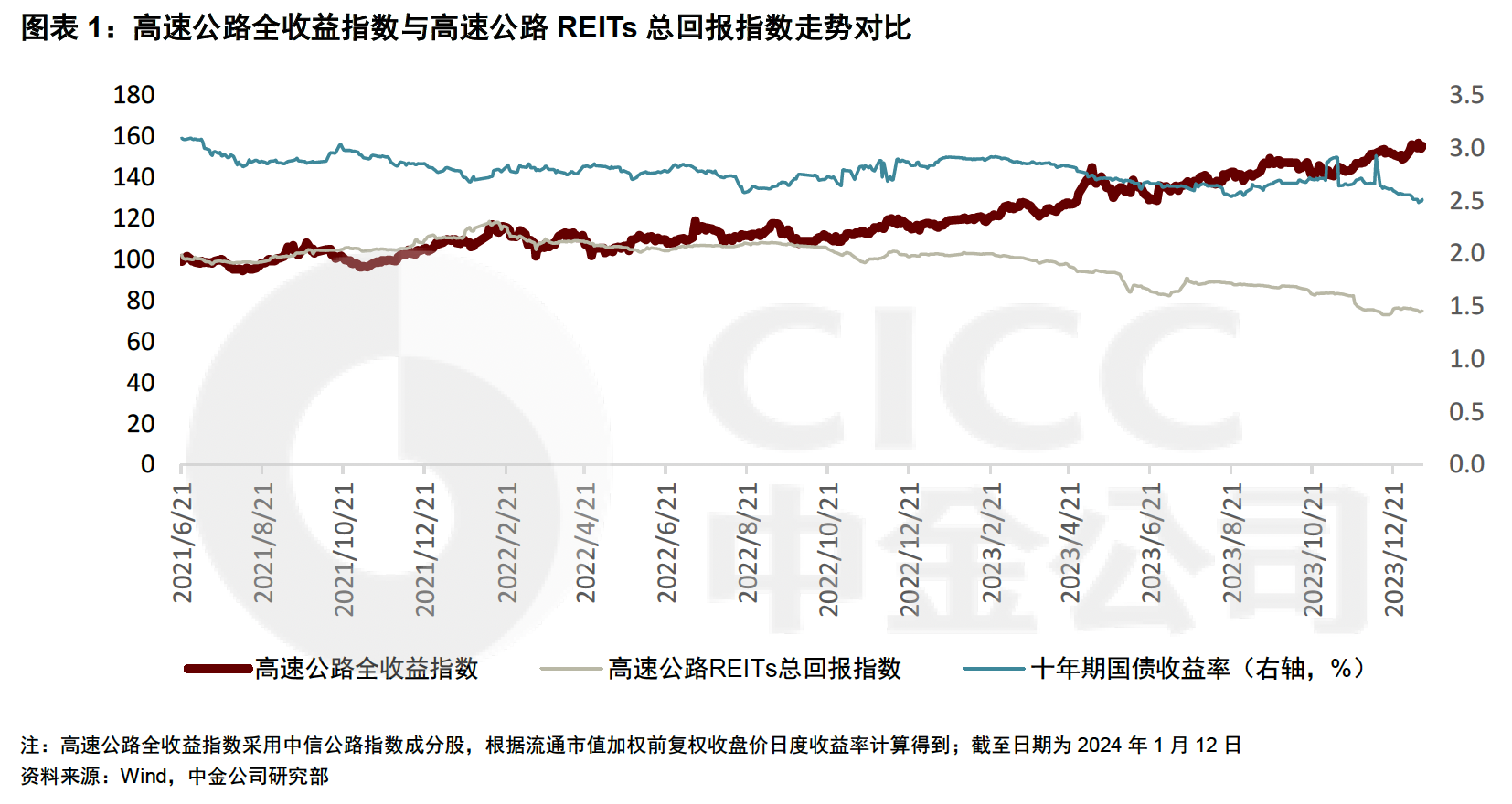

00:40:05 过去十年,中国高速公路板块给二级投资者带来的收益相当不错,原因是背后的资产好

00:43:46 为何过去一年多,高速公路股票板块和REITS板块走势如此背离?

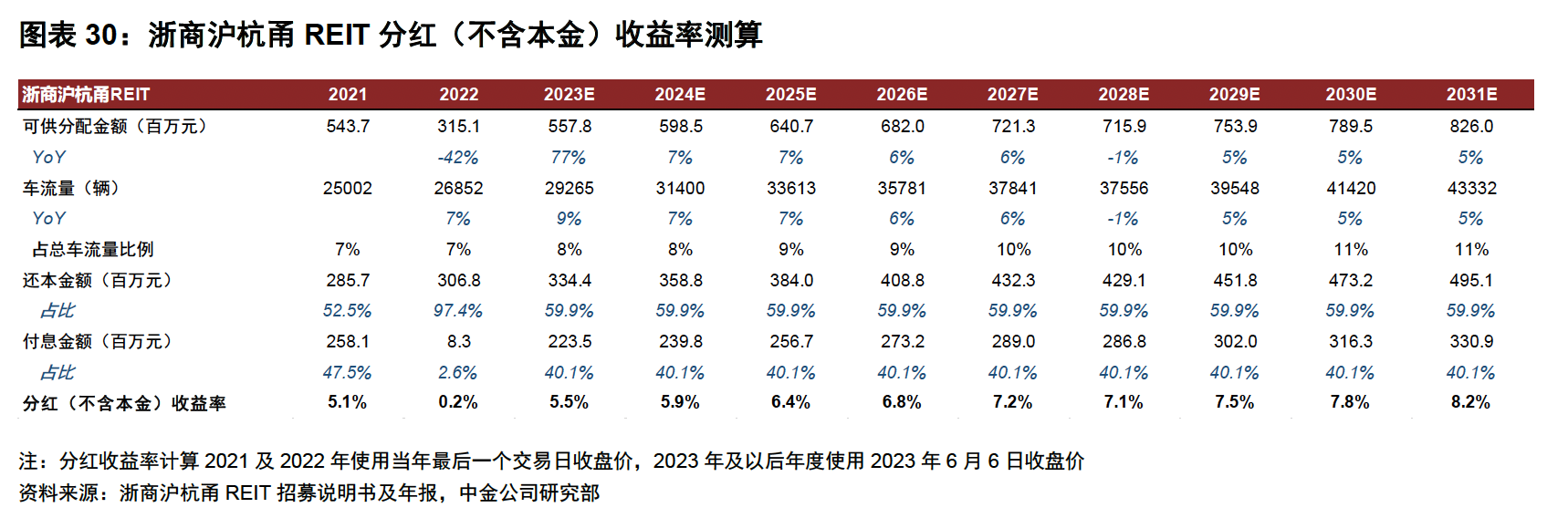

00:52:44 高速REITs为什么看起来分红率那么高?因为它是还本付息的“按揭”,而上市公司则是浮动利率的“债券”

Part 3. 关于红利股

01:00:49 从高速公路到水电公司,长期高分红资产应该具有哪些特征?

欢迎大家关注我的新的生活方式播客节目《犬生活》,《进击的巨人再解构:高墙就在这里,世界仍然残酷》新鲜出炉~

欢迎听众加入我的知识星球,我正在好好运营那一片后花园~

欢迎在评论区和我互动,或者给我写邮件,邮箱地址qizhulouyanbinke@gmail.com。

节目后期制作:Siri

22329

22329 141

141

1)弱周期行业,和经济周期关联不大。

2)前期投入大,中后期现金奶牛,回报周期长。

现在国内三公里造价1.5亿元以上,发达地区高达3亿元/公里。

「高速公路 - 规模」

截止2020年国内共有520W公里公路,收费公路占比3.5%,其中政府还贷公路8.4W公里、经营性公路9.6W公里。

政府还贷公路:收费目的是偿还修复贷款、收回养护成本。

经营性公路:收费目的除还清贷款外,还获取合理利润。

「高速公路 - 定价特点」

政府定价,企业没有自主定价权,价格刚性。

「燃油税」

美国、德国等国家不收取高速费,而是收取燃油税维护高速。

但燃油税提升有限,且随着燃油技术提升,燃油税收入减少。逐步开始征收高速公路通行费补充资金。

中国的燃油税,用来维护不收费的普通公路。

「高速公路 - 经营期限」

不收费或降费基本不可能,因为现在入不敷出。

截止2021年底,全国高速公路通行费收入是支出的一半左右,需要向银行贷款,建设、维护公路。还本付息占收入比例从2013年86.2%上升到2020年210.4%。

不断修改相应管理条例,延长收费期限。2018年草案对投资规模大、回报周期长的收费公路,收费期限可以超过30年。

「市场定价模式」

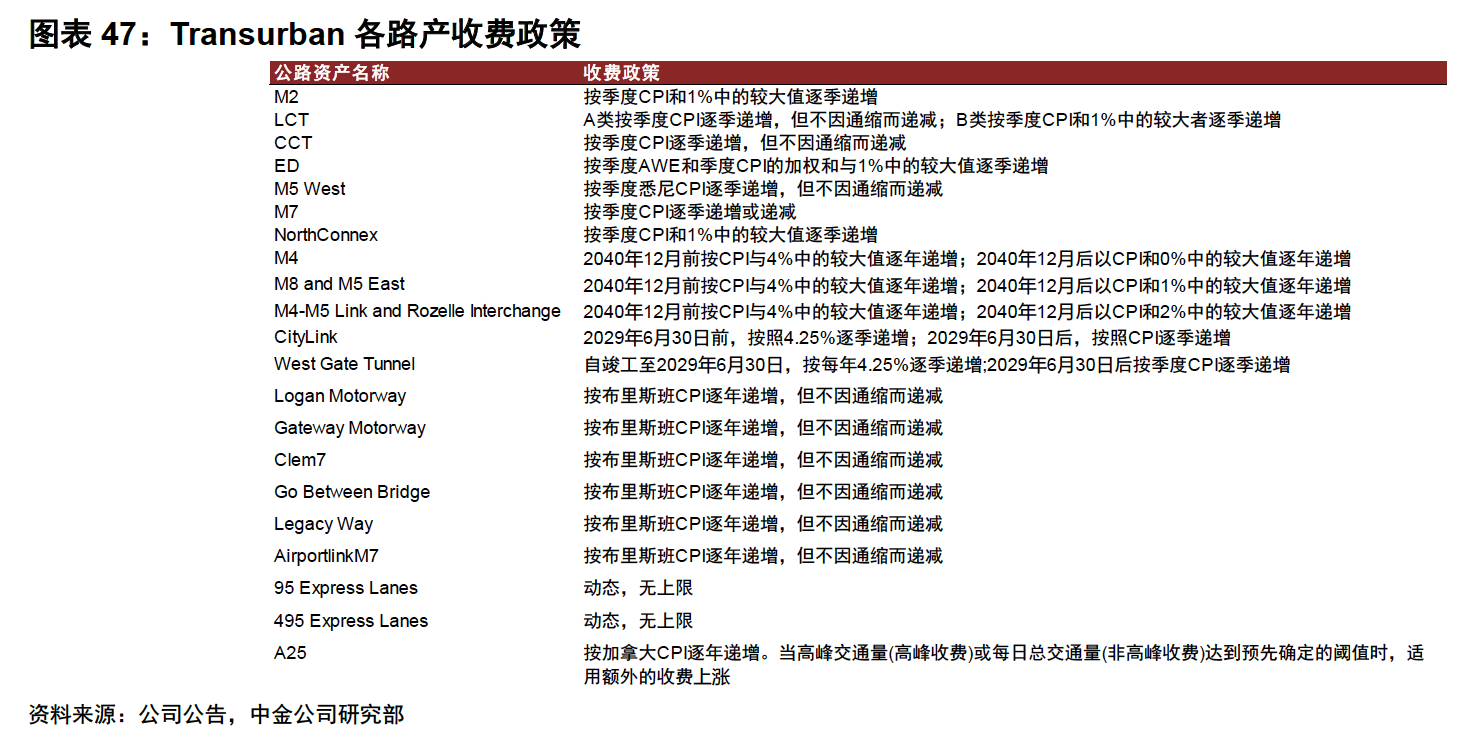

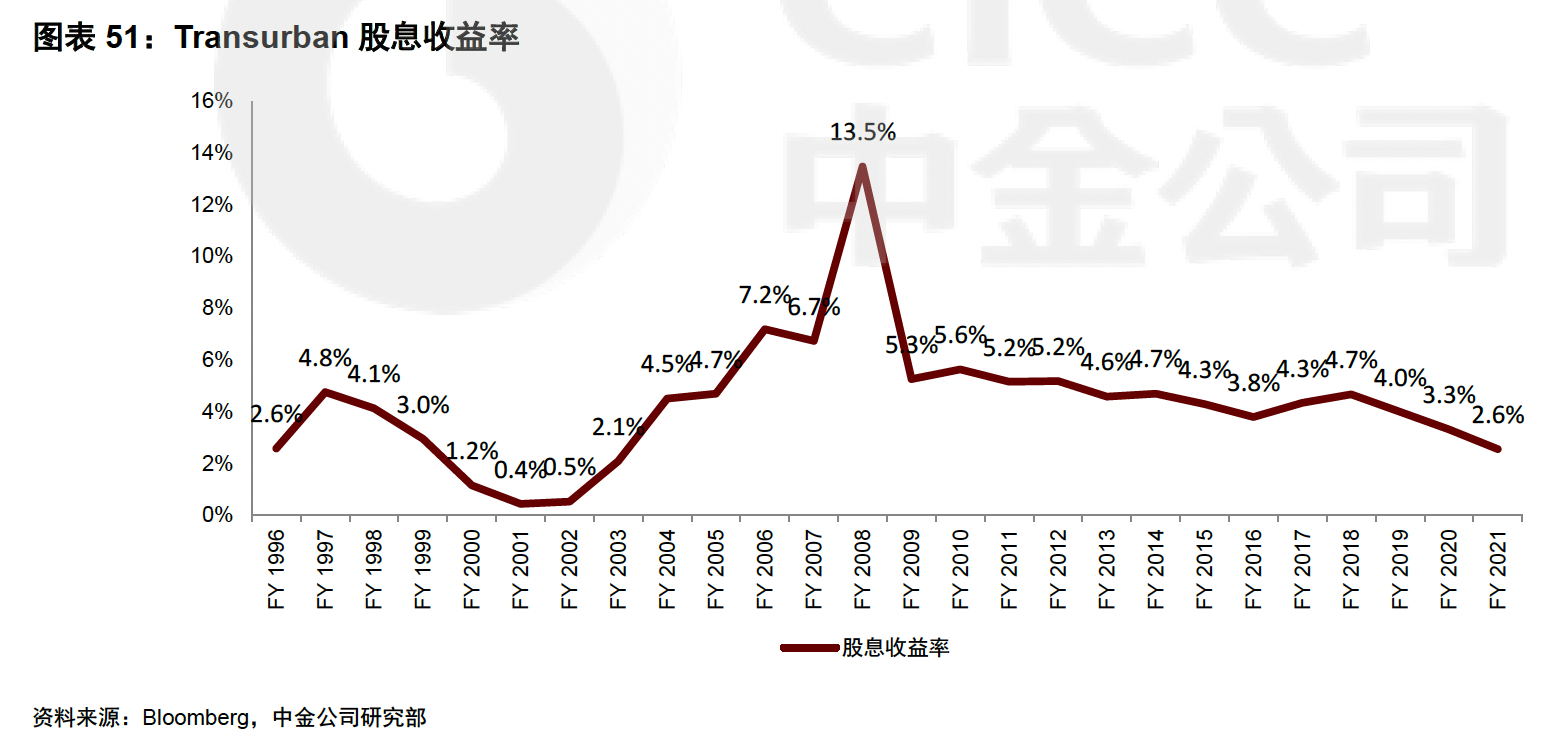

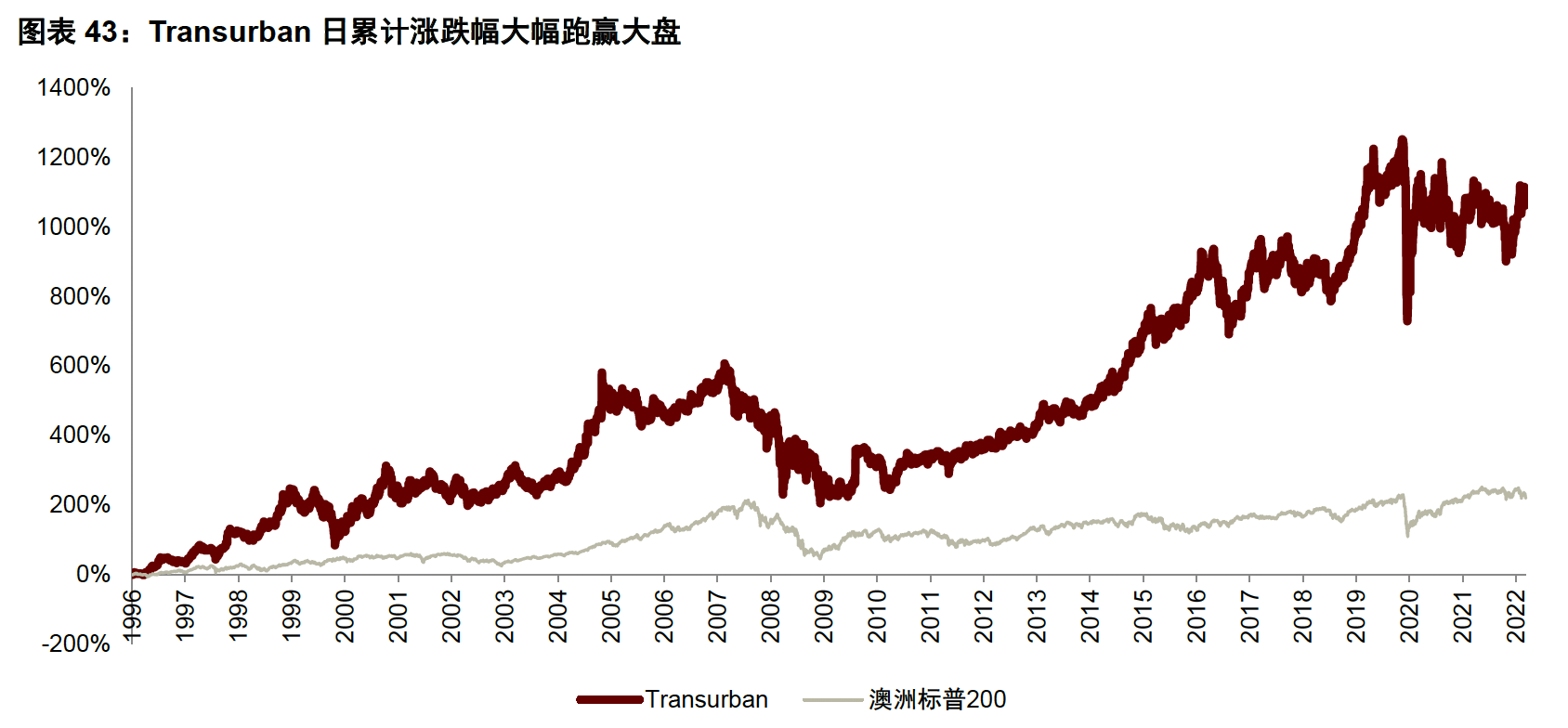

Transurban澳洲最大的高速公路公司,1996年上市。

延长收费年限:1)不断收购新的路产;2)优化现有的高速公路。

费率:根据当地每年通胀水平自动抬升

「盈利模式」

运营利润 = 收入(向车辆收取通行费) - 付现支出(养护、路政人工等) - 当期经营权的摊销

当期利润 = 运营利润 - 财务费用(前期消耗成本/贷款利息/为获取经营权而融资等)

平均水平:折旧摊销占比50%~70%、付现成本占比30%~50%。

现金牛:手上的现金比利润多。因为有一部分利润会被折旧摊销侵蚀,但这部分侵蚀不需要付出实实在在的现金,现金流非常好。

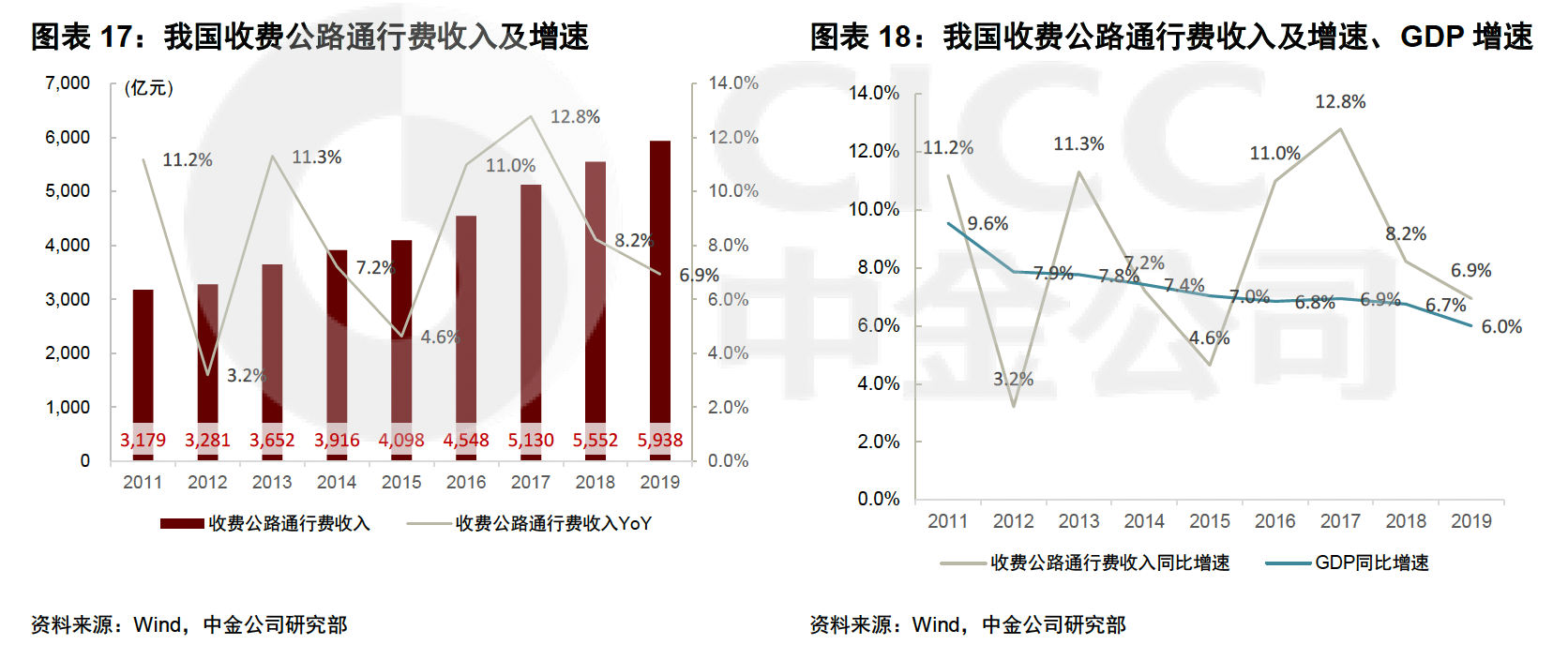

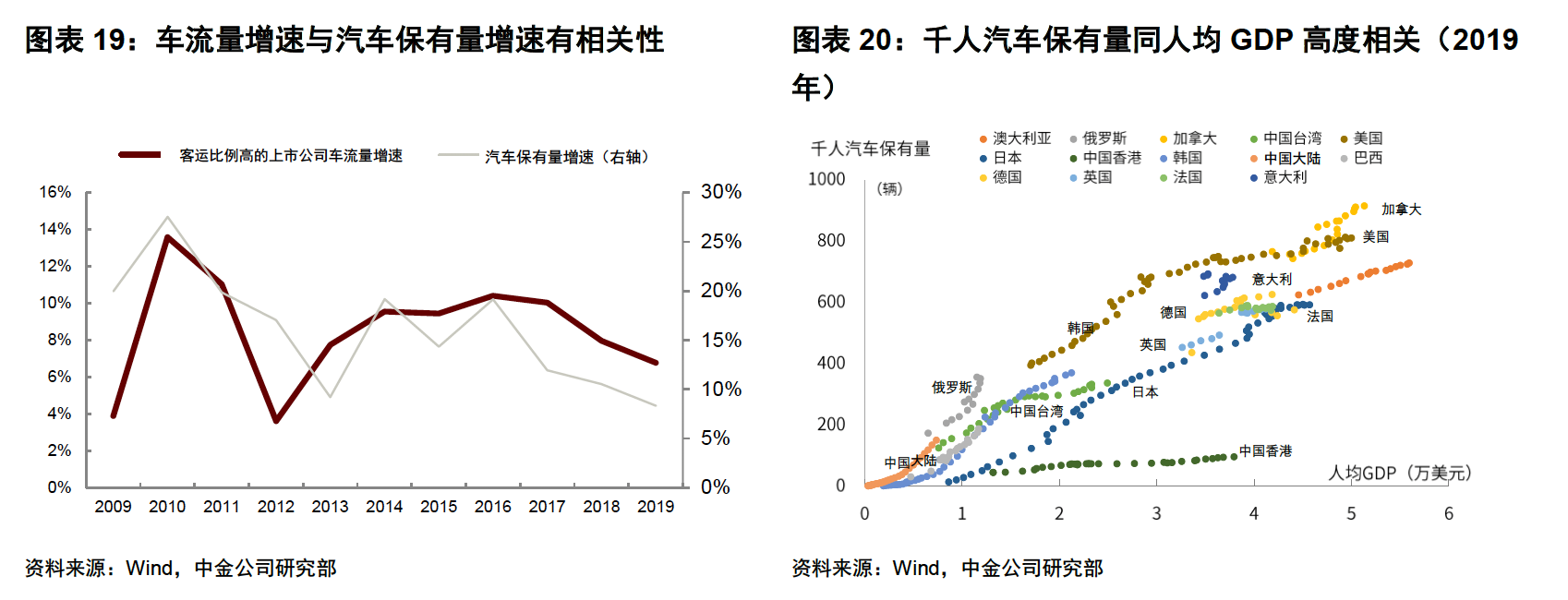

「收入端 - 车流量」

车流量是高速公路行业的唯一收入增长来源(前提是费率稳定)

决定因素:

①路在哪里,路网是否丰富

②客车和货车的比例

「成本端」

非付现成本:折旧摊销

付现成本:人工成本,养护、路政等成本。

发达地区高速公路的上市公司,过去5年人均薪酬每年增长10%以上。

「增长」

市场定价认为没有增长预期,收入端和成本端增长相抵消,稳定现金流。

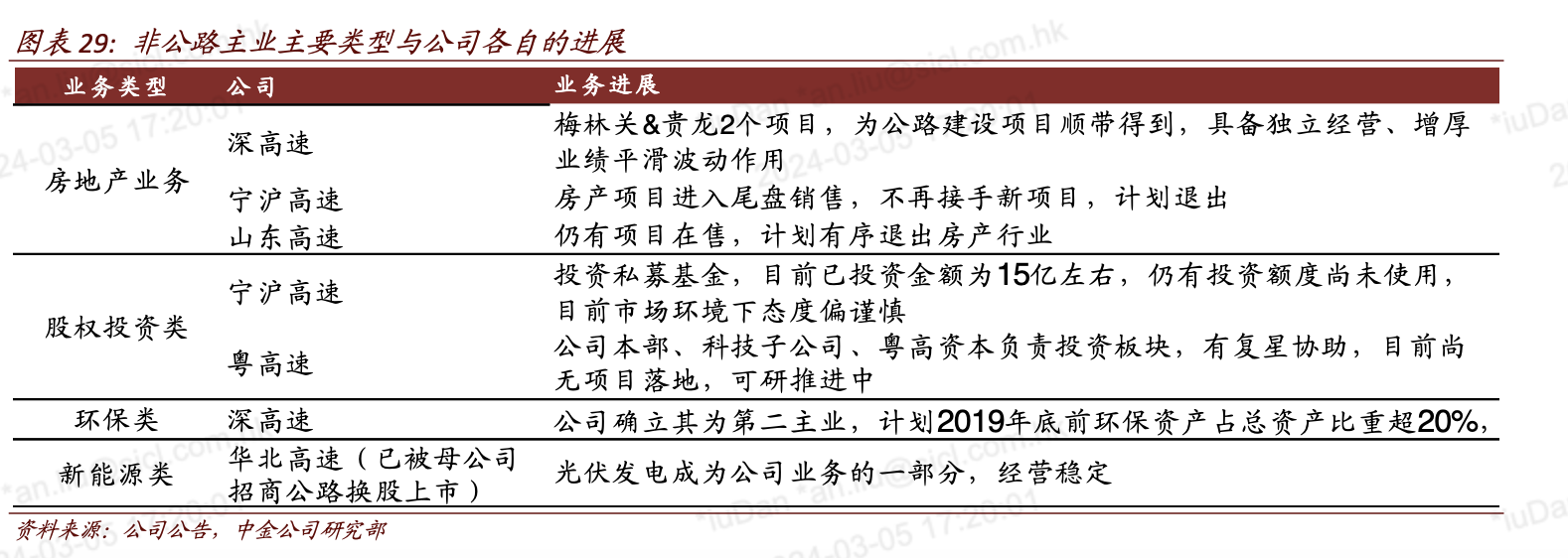

通过外延收购并购更多的公路资产,成为更加纯粹的现金牛。

✅「高速股」

不止一条公路资产,可分散风险;但拿现金折腾第二曲线或沉淀现金不分红。

国内:国有企业,由各省组建的收费公路投资运营主体上市。政策控制定价权,不太可能重复建设,基本面相对好。龙头企业净利率10%以上,ROE不足10%(未分配利润沉淀、乱投资)。

国外:产业集中度高,龙头市值比国内大。全球视角,不受单个国家政策或经济周期影响,还有更多外延收购预期。

「高速REITS」

单一公路资产,抗风险能力弱;但不折腾,强制分红90%以上可供分配金额。

财务费用高:前期修路过程中借款较多且利率较高。

固定资产投资>经营现金流,自由现金流不足,加密路网可预期收益率下降。

「2013年~2023年」

沪深300年化收益率2.8%。

中国高速股年化收益率8.9%(不考虑分红),累计上涨156.1%,分红收益率6.2%。

资产好:高速公路上市公司的收费公路资产远远好于全国平均水平。

集中在东部经济发达、人口密集地区。车流量远超高于中西部、非上市公司的资产。

「走势背离」

高速股:从无人问津的估值相对低位修复估值,叠加盈利增长的戴维斯双击。受益于避险情绪、央国企分红预期改善、中特估概念催化等。

高速REITS:发行引起热烈关注,但不达预期导致估值下行。市场情绪悲观,流动性不好。

「高速股分红 - 浮动利率的“债券”」

每年利率浮动,不确定。债券到期时会一次性收到所有本金。

「高速REITs分红 - 还本付息的“按揭”」

每期还款包括本金、利息。最后一期把所有本金全部还清,即手上的REITs价值归零。

1)摆正自己的位置

2)计算真正的REITs分红率 - 本金

计算公式:

真正的利息(付息金额) = 当年可供分配金额 - 当年还本金额

当年还本金额 = 本金(高速公路REITs的募集金额)* 折旧摊销比例(当年日均车流量/经营权总车流量)

分红率 = 可供分配金额 / 价格

真正分红收益率 = 付息金额 / 价格

经营权总车流量:招募说明书 - 预测公路未来车流量。

高速公路REITs,按照现有价格预期未来年份分红收益率5%~7%。

✅「长期高分红高股息资产特征」

1)弱周期

2)经营模式和商业模式尽量简单